Bron: Vredescahier 4/2000, een educatieve uitgave van vzw Vrede

Deze versie: spelling

Transcriptie/HTML en contact: Adrien Verlee, voor het Marxists Internet Archive

Laatste bewerking: 21 augustus 2009

| Verwant: • Neoliberale globalisering en armoede |

Inleiding

Deel I: Mondialisering: oorzaken en kenmerken

Technische innovatie, basis van de mondialisering

Kenmerken van de mondiale groepen

Het terrein van de mondiale groep is de hoogtechnologische nijverheid

Ze zijn ingeplant in de drie polen van de “triade”

De beheersing van O & O (Onderzoek en Ontwikkeling) in hun tak

De oligopoliestructuur van de gemondialiseerde industrie

De rechtstreekse toegang tot de kapitaalmarkt

Deel II: Vrijmaking van de wereldhandel: noodzakelijke voorwaarde voor mondialisering

Deel III: Mondialisering en de nieuwe economie

Exponentiële stijging van de kapitaalbehoeften van de gemondialiseerde nijverheid

Externe financiering in plaats van eigen kapitaal

Een nieuwe vorm van productie van meerwaarde en van kapitaalaccumulatie

Deel IV: De deregulatie van de kapitaalmarkten

Welvaartstaat en kapitaalcontrole

De monetaire crisissen van de jaren 1970 en 1980

De deregulatie van de kapitaalmarkten

Deel V: De gevolgen van de financiële deregulatie

Economische labiliteit

Sociale afbraak, duale maatschappij

De uitschakeling van de democratie

Teloorgang van de maatschappelijke cohesie, internationaal

Deel VI: Enkele nabeschouwingen

Mondialisering is het nieuwe modewoord. Het is een containerbegrip, onduidelijk afgelijnd, waar men zowat alles in stopt wat te maken heeft met de hedendaagse problemen op economisch, sociaal, politiek of cultureel gebied. Zo wordt het een magisch woord waarmee men alles verklaart ... en niets.[1]

Een gevolg van deze onduidelijkheid is dat, bij velen, de mondialisering overkomt als een natuurlijk en onafwendbaar fenomeen, een noodlot waaraan de mens zich maar moet onderwerpen. Deze opvatting past uiteraard uitstekend in het neoliberaal discours. De mondialisering wordt dan een mythe die wordt ingeroepen als ideologisch voorwendsel om elk debat over een politiek en economisch alternatief, in de kiem te smoren. Om de organisatie van de democratische tegenkrachten te bemoeilijken.

In dit werkje wordt uitgegaan van de definitie van François Chesnais, die de mondialisering omschrijft als “een, in vele opzichten nieuwe, specifieke werkingswijze van het kapitalisme.” [2] In de marxistische analyse is het kapitalisme een historische, d.i. tijdsgebonden en dus voorbijgaande, vorm van de productie van meerwaarde en van de accumulatie van kapitaal. Het komt er dus in de eerste plaats op aan, te onderzoeken welke de wetenschappelijke en technische evoluties zijn, die hebben geleid tot deze wijziging in de vorm van meerwaardeproductie en van kapitaalaccumulatie.

Deze methode zal toelaten het essentiële te onderscheiden van het bijkomstige. Met andere woorden, een onderscheid te maken tussen, enerzijds, de verschijnselen die tot de essentie van de mondialisering behoren, en die dus onafwendbaar zijn, in dezelfde mate als de mondialisering zelf noodzakelijk voortvloeit uit de wetenschappelijke en technische vooruitgang; en, anderzijds, de bijkomende of systeemgebonden gevolgen, die niet noodzakelijk voortvloeien uit de mondialisering, maar slechts het resultaat zijn van de kapitalistische structuur waarin de mondialisering gestalte kreeg. Dan zal blijken dat precies de meest nefaste gevolgen voor het menselijk welzijn en voor de maatschappelijke ordening, geenszins het noodzakelijk en onafwendbaar gevolg zijn van de mondialisering als dusdanig, maar wel – zoals prof. Rik Coolsaet het formuleerde – “het resultaat van processen waarin menselijke beslissingen, ideologische overwegingen, en (particuliere) belangen een cruciale rol hebben gespeeld.” [3]

De tweede helft van de 20e eeuw kende een historisch ongeëvenaarde golf van vooruitgang in wetenschap en techniek. Het is deze vooruitgang die de mondialisering mogelijk én noodzakelijk maakte. De voornaamste domeinen van de technologische vernieuwing, vanuit het oogpunt van de mondialisering, waren de verkeers- en vervoersmiddelen, en de communicatiemiddelen.

Op gebied van de verkeersmiddelen zag men de spectaculaire ontwikkeling van de luchtvaart, van schroefvliegtuigen tot straalvliegtuigen en supersonische toestellen. Het wegverkeer kende de snelle veralgemening van de auto en van het vrachtwagenvervoer. Samen met de uitbouw van een internationaal net van autosnelwegen werden daardoor de verplaatsingstijden over land op korte tijd tot minder dan de helft gereduceerd. In het spoorwegverkeer werd de stoomlocomotief vervangen door de elektrische fractie, die de weg baande voor de hogesnelheidstrein. In de zeevaart verscheen de supertanker, en vooral het containervervoer dat toeliet de tijd en de kosten van laden en lossen te reduceren tot een fractie van wat vooraf bestond. Al deze ontwikkelingen steunden op belangrijke wetenschappelijke innovaties op gebied van metaalbewerking en metaalconstructie, elektrische, chemische en mechanische technieken.

Op gebied van de communicatiemiddelen kan men spreken van een ware revolutie. De computer, de glasvezelkabel, de draadloze transmissie, enz., hebben op korte tijd een volkomen nieuwe wereld van telecommunicatie en van opslag, bewerking en transmissie van informatie, tot stand gebracht. Men mag stellen dat afstand en tijd opgehouden hebben te bestaan als factoren van communicatie.

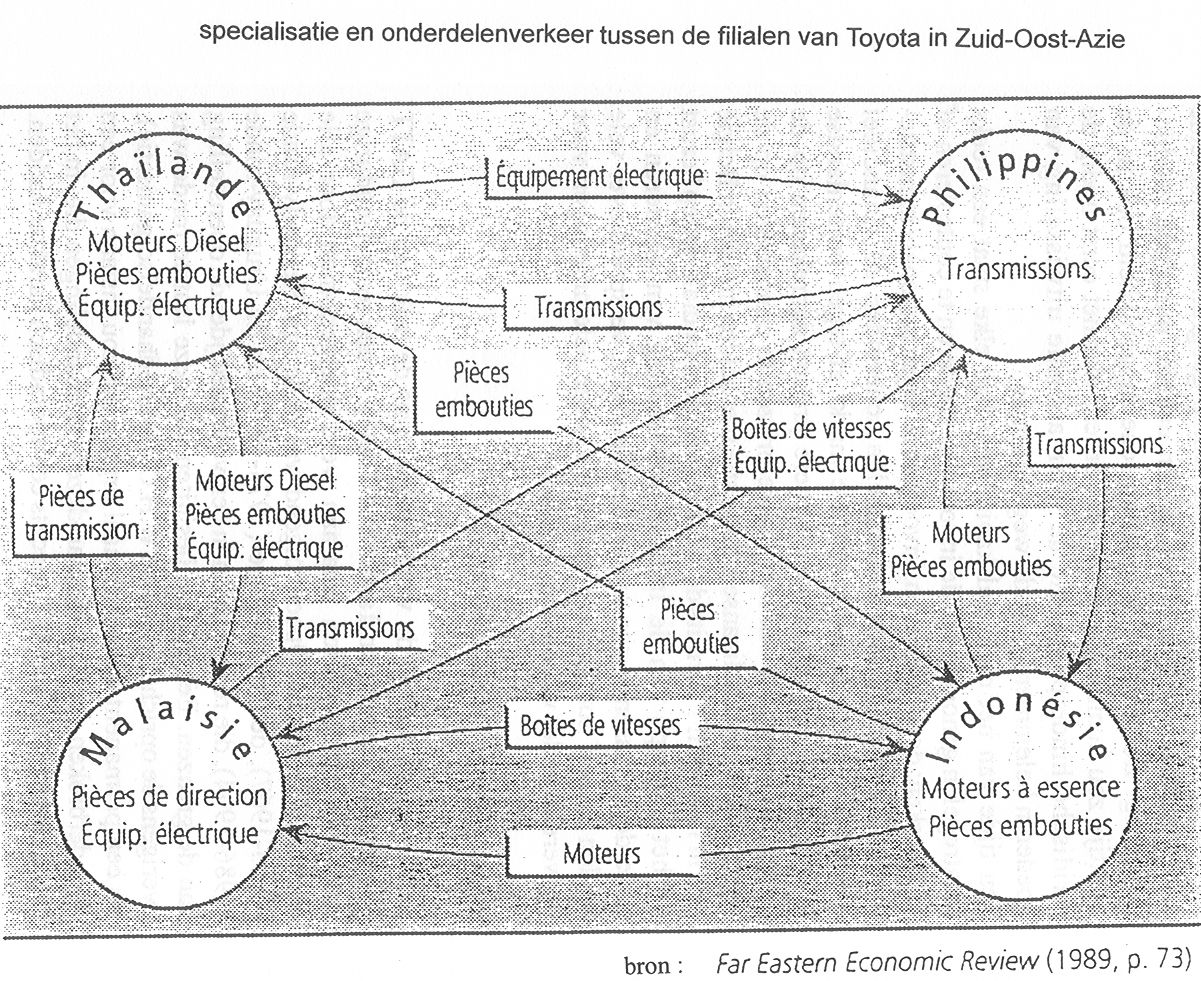

Deze technische innovaties vormden de basis voor de overgang van nationale en multinationale ondernemingen, naar mondiale groepen met een continentaal en intercontinentaal geïntegreerd productienet. Verschillende productie-eenheden van een zelfde groep, gevestigd in verschillende landen en zelfs verschillende werelddelen, waren voortaan in de technische mogelijkheid om, snel en zonder hoge kosten, de ene aan de andere de onderdelen toe te leveren van een zelfde eindproduct. De productie van deze verschillende onderdelen kon worden geconcentreerd in één van deze vestigingen, en van daaruit geleverd worden, “just in time”, aan de andere ondernemingen van de groep. Dit liet grote kostenbesparingen toe, ingevolge de enorme schaalvergroting van de productie van al deze onderdelen, en de sterke reductie of uitschakeling van de inventarissen. En de computer, gekoppeld aan de moderne communicatiemiddelen, maakte het mogelijk om, vanuit één centrale plaats, de volledige productie van de verschillende afdelingen te leiden, te controleren en op elkaar af te stemmen, zodat alle nodige onderdelen voor het eindproduct steeds op tijd ter beschikking stonden in die verschillende vestigingen.

Waar vroeger de productie-eenheden van een multinationale firma elk op zichzelf het volledige gamma van onderdelen moest produceren (of in onderaanneming laten aanmaken), om deze nadien in te bouwen in het eindproduct bestemd voor hun eigen markt, daar ontstaat nu één enkele geïntegreerde productieketting, die de vestigingen van de mondiale groep in verschillende landen en continenten verbindt. Over de gehele wereld telt men een 200-tal “megasystemen” die al de kenmerken vertonen van een mondiale groep.

In zijn baanbrekend werk La mondialisation du Capital [4] onderscheidt François Chesnais vier grote kenmerken, die gemeen zijn aan alle mondiale groepen:

- zij zijn actief in een of meerdere takken van de hoogtechnologische nijverheid;

- zij zijn ingeplant in de drie polen van de “triade”: Noord-Amerika, West-Europa en Oost-Azië;

- zij beheersen het wetenschappelijk onderzoek en de technische ontwikkeling in hun bedrijfstak;

- zij bekleden, in hun bedrijfstak, een oligopoliepositie op de wereldmarkt (d.w.z. dat er slechts een gering aantal producenten optreedt aan de aanbodzijde van de markt, uitg.)

Wij voegen daar nog een vijfde gemeenschappelijk kenmerk aan toe:

- zij hebben allen een rechtstreekse toegang tot de gedereguleerde, mondiale kapitaalmarkt.

De basisvoorwaarde voor de vorming van een mondiaal geïntegreerd productienet is de mogelijkheid om onderdelen en producten snel en goedkoop te transporteren over grote afstanden. Daaruit volgt dat basisnijverheden, zoals de staalindustrie of de bouwmaterialen bv., zich niet lenen tot exploitatie in een wereldnet. Ondanks de zeer grote vooruitgang gerealiseerd in de transporttechnieken, blijven de kosten van vervoer voor deze relatief eenvoudige, maar zware en omvangrijke producten, meestal te hoog om op te wegen tegen het voordeel van de schaalvergroting door concentratie van de productie op één plaats. Ook de textielnijverheid stuit, in principe, op deze hinderpaal van een ongunstige verhouding tussen de waarde van het product (of de grondstof) en de vervoerkost per eenheid.

Het zijn dus, op enkele uitzonderingen na, de nieuwe industrietakken met hoogtechnologische inslag, waar de mondiale groepen tot stand komen, zoals:

- de chemische nijverheid: petrochemie, farmaceutische nijverheid, biotechnologie, ...

- de verfijnde metaalconstructie: motoren, elektrische toestellen en uitrusting, en een uitgebreide gamma van andere componenten voor de lucht- en ruimtevaart, de autoconstructie, de machine- en werktuigindustrie, de bewapeningsindustrie, ...

- de elektronische constructie: alle producten van informatica en communicatiemiddelen.

De uitzonderingen omvatten enkele takken van de traditionele nijverheid, zoals de confectie en, vooral, de agroalimentaire nijverheid.

De mondialisering is dus in essentie een industrieel verschijnsel. Er zijn ongetwijfeld een groot aantal ondernemingen uit de dienstensector, die vestigingen hebben in verschillende landen en zelfs continenten. Doch deze vormen geen geïntegreerd productienet, met toelevering van componenten van de ene vestiging aan de andere. Het blijven autonome, van elkaar losstaande productie-eenheden. Dit geldt bijvoorbeeld voor banken en andere financiële instellingen met succursalen verspreid over de gehele wereld. Dergelijke ondernemingen zijn wel multinationaal, maar zij vormen geen mondiale groep in de technische betekenis van dat woord. Net als een staat, die over een wereldwijd net van ambassades en consulaten beschikt, daarom nog geen mondiale groep is.

Zowel de thuisbasis van de mondiale groepen, als de quasi-totaliteit van hun menigvuldige productie-eenheden, zijn gevestigd in een van de drie grote ontwikkelingspolen van de wereldeconomie, te weten:

- Noord-Amerika: de VSA en Canada, met Mexico en enkele andere Latijns-Amerikaanse landen in de “periferie”;

- West-Europa: de kernlanden van de Europese Unie, met enkele Middellandse Zeelanden (en weldra ook Midden-Europese landen) als “periferie”;

- Oost-Azië en de Pacific-rand: Japan, Zuid-Korea, Australië en Nieuw-Zeeland, met een reeks andere Zuid-Oost-Aziatische landen als “periferie”.

In tegenstelling met een veel verspreide mening, vallen de zgn. lageloonlanden of ontwikkelingslanden vrijwel volledig buiten de actiesfeer van de gemondialiseerde kapitalistische industrie. De redenen van deze tripolaire inplanting zijn voornamelijk van tweeërlei aard.

Vooreerst kan geen enkele mondiale groep toelaten dat één van zijn rivalen alléén de eigen thuismarkt zou beheersen. Want dat zou aan deze rivaal een monopoliepositie verschaffen op zijn eigen markt, waardoor hij hogere prijzen zou kunnen realiseren om hem dan toe te laten op de wereldmarkt met lagere prijzen te komen concurreren. Vermits alle mondiale groepen deel uitmaken van een beperkt oligopolie in hun bedrijfstak, en elk van deze rivalen zijn thuisbasis heeft in een van de drie grote wereldpolen, volgt daaruit de noodzakelijkheid voor alle andere groepen, die deel uitmaken van dezelfde oligopolische kern, om ook aanwezig te zijn op het eigen terrein van al de andere leden van die kerngroep.

Doch de voornaamste reden ligt elders. De meeste ontwikkelingslanden beantwoorden niet aan de noodzakelijke vereisten voor de succesvolle inplanting van een hoogtechnologische industrie. Deze vereisten zijn, onder meer:

- het bestaan van een veelzijdig en hoogontwikkeld transport- en communicatienet;

- de aanwezigheid van een talrijke klasse van hooggeschoolde arbeiders, vnl. intellectuele arbeiders;

- de aanwezigheid van een gediversifieerd en competitief net van diensten aan ondernemingen, zoals accountants- en advocatenkantoren, technische onderhoudsdiensten, vervoerondernemingen, bewakings- en schoonmaakbedrijven, enz., enz.

- de nabijheid van universitaire centra of openbare onderzoeksinstellingen, waarbij kan “aangeleund” worden voor het wetenschappelijk onderzoek en de technische ontwikkeling van de groep zelf;

- en tenslotte, een stabiel en “beschaafd” politiek regime dat aan de groep een rustige en veilige juridische omgeving biedt.

Het gemiddeld loonpeil van het betrokken land is het laatste en minst belangrijke criterium bij de keuze van de vestigingsplaats van een productieafdeling van een mondiale groep. Ook al omdat, in de hoogtechnologische nijverheid, de loonmassa slechts een klein – en van jaar tot jaar afnemend – onderdeel is van de totale productiekost. Slechts in marginale gevallen, waar het gaat om de productie van eenvoudige en relatief onbelangrijke componenten, zal het lagere loonpeil de doorslag geven. En dan zal het meestal nog gaan om een land in de periferie van een van de drie polen.

In de gemondialiseerde technologische nijverheid is er geen prijsconcurrentie meer. Dit druist in tegen een algemene, ook ter linkerzijde verspreide, mening als zou de “moordende concurrentie” het hoofdkenmerk zijn van de mondialisering. Een mondiale groep behoudt of vergroot zijn marktaandeel binnen het oligopolie, niet door een zelfde product als de anderen aan te bieden tegen een lagere prijs, maar wel door een technisch nieuw of superieur product aan te bieden, tegen een hogere prijs! Het technisch nieuwe product verdrijft onmiddellijk het “oude” product van de rivaal uit de markt. De producent van het “nieuwe” product verovert aldus, meestal voor enkele jaren, een feitelijk monopolie op de markt van dat product. Hij kan de prijs ervan dan ook vaststellen op een niveau dat buiten elke proportie ligt met de reële kostprijs.

De basis van dit verschijnsel is de buitengewone versnelling, sinds de laatste wereldoorlog, van het ritme van de wetenschappelijke en technische innovatie.

In de 18de en 19de eeuw waren nieuwe ontdekkingen het – soms toevallig – resultaat van jarenlang onderzoekswerk door een meestal geïsoleerd, buitengewoon begaafd individu. Vooraleer het nieuwe product of procédé doordrong tot het reële productieproces, verliepen meestal jaren, zoniet decennia.

Vanaf de vooravond van de tweede wereldoorlog wordt het wetenschappelijk onderzoek, en de ontwikkeling van de eraan verbonden technische procedés, de zaak van de overheid. De nationale staat was het instrument van de grote financiële groepen, de trusts of holdings, die toen binnen elke natie de grote nijverheidstakken controleerden. De staat verdedigde hun collectieve belangen. De steeds grotere investeringen vereist voor de wetenschappelijke en technische research worden door de staat gedragen. Ook de buitenlandse politiek stond in functie van de belangen van de financieel-industriële bourgeoisie, en niet in het minst de koloniale politiek en de imperialistische oorlog die het suprême wapen was in de strijd om de wereldmarkt met de andere, nationale bourgeoisieën.

Aldus ziet men, tijdens de Tweede Wereldoorlog, een aanzienlijke stroomversnelling ontstaan op gebied van Onderzoek & Ontwikkeling. De spectaculaire doorbraken op gebied van wetenschap en techniek waren het rechtstreeks resultaat van de reusachtige bewapeningsinspanningen van de oorlogsvoerende mogendheden. Denken wij slechts aan de luchtvaarttechniek, met de ontwikkeling van de straalmotoren. De eerste Duitse straaljagers waren operatief tijdens de laatste jaren van de oorlog. En het was ook Duitsland dat, met zijn raketten, de technische basis legde voor de latere ruimtevaart. Daarentegen waren het de VSA die de leiding namen op het gebied van de atoomenergie, en die de eerste kernbommen boven Hiroshima en Nagasaki op gruwelijke wijze konden uittesten (Nochtans waren het niet de Amerikanen, maar wel alleen de Duitsers, die te Nürenberg werden berecht wegens oorlogsmisdaden...).

Toen in de tweede helft van de 20e eeuw de mondiale groepen ontstonden, precies op het terrein van de nieuwe technologische nijverheden, verschoof het centrum van O & O opnieuw. Onderzoek en Ontwikkeling was niet langer de zaak van universiteitslaboratoria of door de staat gefinancierde en geleide onderzoeksinstellingen. Het werd de zaak van de technologische industrie zelf, precies omdat binnen de mondiale oligopolies de prijsconcurrentie wordt vervangen door de technische rivaliteit.

Elke mondiale groep investeert onophoudend reusachtige financiële middelen in O & O. De knapste wetenschapslui worden weggekocht uit universiteiten en officiële instellingen om zich, in perfect uitgeruste laboratoria en met medewerking van een uitgebreide staf, toe te leggen op onderzoek en ontwikkeling dat exclusief is gericht op de specifieke marktstrategie van de groep. De afdeling O & O is niet zelden de zwaarste post in de courante bedrijfsuitgaven van de groep. François Chesnais verwijst, in zijn reeds geciteerd artikel in het tijdschrift ‘La Pensée’, naar studies waaruit blijkt dat in de OESO-landen 80 % van alle uitgaven voor O & O , door de grote industriegroepen gedaan worden.

Dit heeft tot gevolg dat het algemeen ritme van wetenschappelijke en technische innovatie voortdurend versnelt. Ook de tijd, verlopend tussen het theoretisch op punt stellen van een nieuwe techniek, en de praktische toepassing ervan in het reëel productieproces, wordt tot het uiterste gereduceerd. Niet zelden staan de nieuwe productiekettingen reeds klaar, en start de publiciteit naar de consument toe, nog voor de innovatie volledig op punt staat.

De politieke invloed van de mondiale groepen, en de reusachtige financiële middelen waarover zij beschikken, maken dat ook aan de universiteiten het onderzoek steeds meer wordt gericht op de behoeften van de industrie, ten koste van het algemeen, niet direct aan de productie gebonden, wetenschappelijk onderzoek.

Terloops dient hier aangestipt dat deze dolle vlucht vooruit, naar steeds nieuwe technieken en producten, radicaal indruist tegen de ecologische droom van een “duurzame productie”. Alle producten van de gemondialiseerde industrie zijn na enkele jaren technisch “verouderd” en dus, vooraf en per definitie, bestemd voor de schroothoop. Ondertussen betaalt de verbruiker voor elk nieuw product werkelijke monopolieprijzen, die ver uitstijgen boven de reële economische waarde ervan.

Toen de naoorlogse springvloed van wetenschappelijke en technische innovaties, het nationale kader waarbinnen de industrie voorheen was gestructureerd, deed openbarsten, ontstond er een nieuwe specifieke vorm van concentratie van de (industriële) productiemiddelen, ditmaal op wereldschaal.

De voortschrijdende concentratie van deze productiemiddelen behoort tot het wezen zelf van de kapitalistische economie. Maar de vorm van deze concentratie verschilt van de ene periode tot de andere. In het kapitalisme van de 18de en 19de eeuw, zoals door Marx bestudeerd, gebeurde de concentratie rechtstreeks op het terrein zelf van het industrieel productieapparaat. Door het mechanisme van de prijsconcurrentie elimineerden de technisch beter uitgeruste ondernemingen de zwakkere eenheden. Zodoende kwamen in de verschillende bedrijfstakken, binnen elke nationale markt, een aantal dominante industriële bedrijven naar voor.

Vanaf het einde van de 19de eeuw, met het ontstaan van de aandelenvennootschap, neemt de concentratie een nieuwe gestalte aan. Zij gebeurt niet meer uitsluitend op het terrein van het industrieel kapitaal, maar hoofdzakelijk op het terrein van het financieel kapitaal. De omzetting van het reëel functionerende kapitaal van de onderneming in abstracte titels, de aandelen, maakte het mogelijk dat een beperkt aantal zakenbanken of holdings de feitelijke controle verwierven over de grote industriële ondernemingen, bij middel van de aandelenportefeuille in hun bezit. Het zwaartepunt van het kapitalistisch systeem verschoof van de industriële naar de financiële sector. Rond het midden van de 20e eeuw werden in ons land de 500 grootste industriële ondernemingen, actief in 16 verschillende bedrijfstakken, en waarvan de gezamenlijke winst nagenoeg 2/3 bedroeg van de totale winst in de nijverheid, gecontroleerd door enkele holdings, zoals de Société Générale, Brufina, Sofina, Groep Lambert, enz.[5]

Met de overgang van nationaal naar mondiaal kapitalisme, verschuift het zwaartepunt van de concentratiebeweging opnieuw naar de industriële sfeer, met name naar de grote mondiale groepen. Het is geen toeval dat de overgrote meerderheid van deze groepen Amerikaans, Duits of Japans zijn. Het is immers in deze drie landen dat de regeringen, onmiddellijk voor en tijdens de laatste wereldoorlog, de grootste investeringen hebben gedaan in de ontwikkeling van nieuwe technologieën. En het is precies op het terrein van deze nieuwe technologieën dat de ondernemingen, die later zullen uitgroeien tot mondiale groepen, tot ontwikkeling komen. Het gaat dus niet om ondernemingen uit de oude basisnijverheden die, in alle landen, onder de controle en in het bezit waren van het financieel holdingkapitaal.

Het is dankzij de technologische voorsprong, die zij tijdens de oorlogsjaren verworven hadden in hun thuislanden, dat zij snel de kleinere bedrijven overvleugelen, opslorpen en opkopen, welke in de andere landen actief waren in hun respectievelijke bedrijfssectoren. Ondanks hun groei tot mondiale groep, behouden zij ook zeer duidelijk hun oorspronkelijk nationaal karakter. Geen mens die eraan twijfelt dat IBM Amerikaans is, Toyota Japans of Siemens Duits. Het is immers in hun thuisland, hun eigen nationale staat, dat zij niet alleen de economische maar ook de politieke machtsbasis vinden voor hun verovering van de wereldmarkt. Het is dus duidelijk niet het bankkapitaal, maar het eigenlijke industriële kapitaal van de technologisch meest geavanceerde landen, dat de leiding heeft van de nieuwe concentratiegolf die zich ontwikkelt in het kader van de mondialisering.

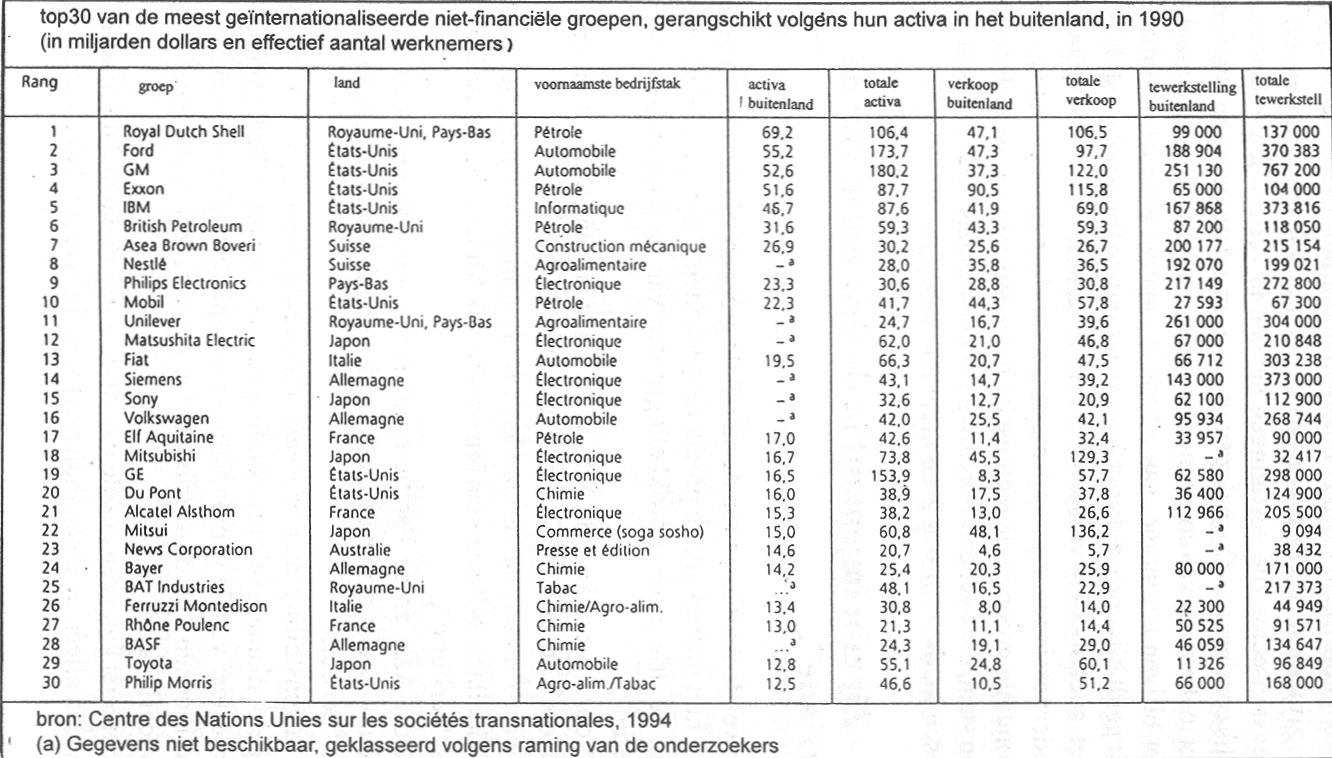

Hoewel de cijfers verschillen van de ene studie tot de andere, en van het ene jaar tot het andere, kan men als vuistregel stellen dat in praktisch alle takken van de hoogtechnologische nijverheid, 65 % tot 90 % van de wereldmarkt wordt gecontroleerd door een klein aantal mondiale groepen. Het extreme geval is wel de burgerlijke vliegtuigconstructie waar, sinds de fusie van Boeing met Douglas-Mc Donnel, nog 2 constructeurs overblijven: Boeing en Airbus. Aan het andere uiteinde staat – of stond – de autoconstructie, waar in 1992 nog 23 firma’s instonden voor 94 % van alle gebouwde voertuigen. Doch sindsdien – en vooral na de Oost-Aziatische financiële crisis – is ook in deze sector door een golf van overnamen en fusieakkoorden, het aantal groepen aanzienlijk gedaald.

Alles samen gaat het om een paar honderd groepen die, elk in hun bedrijfstak, een kleine kern vormen met een beslissende greep op de markt.

Zoals hoger onderlijnd, verschilt de werking van deze oligopoliestructuur aanzienlijk van deze van de vroegere, nationale oligopolies. Toen was de prijsconcurrentie de hefboom van de concentratie. In de strijd om de overheersing van de – nationale – markt moesten alle ondernemingen – ook de grootste – hun prijzen drukken, teneinde de technisch slechter uitgeruste bedrijven uit de markt te verdringen. Zodra een bepaalde graad van concentratie op de nationale markt was bereikt, ontstond er tussen de overblijvende grote ondernemingen kartelvorming. De prijzen werden van dan af vastgelegd in onderlinge, geheime akkoorden die toelieten dat elk lid van het kartel zijn marktaandeel kon behouden. De holdings speelden een beslissende rol in deze vorm van prijsfixatie. Alleen de buitenlandse concurrentie op de wereldmarkt, kon de prijzen nog in beweging brengen.

Bij de mondiale oligopolies gaat de concentratiebeweging door. Er speelt weliswaar geen prijsconcurrentie meer, maar er is evenmin kartelvorming en vastlegging van eenieders marktaandeel. De onverbiddelijke strijd om het bestaan gaat verder, binnen elke oligopoliegroep, maar niet meer door een neerwaartse druk op de prijzen, doch als resultaat van een ongenadige wedren naar technische innovatie.

Het is ook door deze voortdurende stroom van technische innovatie, dat de toegang tot de oligopolieclub wordt afgegrendeld voor nieuwe ondernemingen. Men moet reeds tot de kern van de groten behoren, om de enorme financiële middelen te kunnen mobiliseren die vereist zijn om deel te nemen aan die technische wedren. Wanneer een kleine onderneming er dan toch in slaagt een technische doorbraak op een of ander deelterrein te realiseren, beschikt zij niet over de organisatorische ruggengraat om haar nieuw product wereldwijd succesvol op de markt te brengen, o.m. door gebrek aan inplanting in de drie polen van de triade. Een dergelijk pioniersbedrijf wordt dan ook meestal na enkele jaren opgeslorpt door een van de bestaande mondiale groepen.

In het klassieke schema van de kapitalistische productiewijze, zoals door K. Marx op geniale wijze ontleed, speelt het financieel- of bankkapitaal een centrale rol.

|

Pm In de productiecyclus wordt geld (G) eerst omgezet in koopwaren (W), waarvan een deel bestaat uit productiemiddelen (Pm) en een deel uit arbeidslonen (A). Tijdens de productie (P) worden de productiemiddelen (Pm) door de levende arbeidskracht (A) omgevormd tot andere, nieuwe koopwaren, die een hogere waarde hebben (W’) dan de oorspronkelijk geïnvesteerde (W). |

Tussen het tijdstip waarop de nieuw geproduceerde koopwaar wordt verkocht en omgezet in geld (W’ -> G’), en het tijdstip waarop dit laatste geld opnieuw wordt omgezet in koopwaar om een nieuwe productiecyclus te starten (G -> W), verloopt meestal een bepaalde, langere of korte tijd, tijdens dewelke dat geld “braak” ligt: het is nog niet opnieuw geïnvesteerd in productiemiddelen en arbeidslonen. Dat braakliggende geld wordt door de menigvuldige individuele ondernemers tijdelijk geplaatst bij de bank (waar het geen winst, maar wel rente opbrengt).

De rol van de banken bestaat er precies in, al dat tijdelijk inoperatieve geld te verzamelen om het opnieuw ter beschikking te stellen van de ondernemer. Zij accumuleren financieel kapitaal, d.i. geld dat niet is geïnvesteerd in de eigenlijke productie, en zetten het opnieuw om in productief kapitaal.

In het tijdperk van het entrepreneurkapitalisme gebeurde deze omzetting van financieel kapitaal in productief kapitaal op twee manieren: door het verlenen van commercieel krediet aan de kapitalistische ondernemer, of door het verlenen van industrieel krediet. Het commercieel krediet, of wisselkrediet, werd verleend aan de ondernemer die zijn productie verkocht aan de (groot-)handelaar (W’ -> G’), maar door deze laatste niet contant werd betaald, slechts op termijn. De ondernemer trok dan een wisselbrief op de handelaar en het bedrag van deze wisselbrief werd door de bank voorgeschoten aan de ondernemer (onder afhouding van een disconto). Bij industrieel krediet schiet de bankier aan de ondernemer een bepaalde som voor, om hem toe te laten de nieuwe productiefase sneller of op grotere schaal, aan te vatten.

|

G -> W - Pm |

In het daaropvolgende tijdperk van het “financieel kapitalisme” neemt de omzetting van financieel kapitaal in productief kapitaal een totaal nieuwe vorm aan: de onderschrijving van aandelen. Met de vooruitgang van wetenschap en techniek waren er steeds omvangrijker kapitalen vereist in de industrie. Er moest relatief meer worden geïnvesteerd in vaste productiemiddelen: grond, gebouwen en vooral machines. Deze vaste productiemiddelen worden steeds belangrijker in verhouding tot de circulerende productiemiddelen: grondstoffen, energie en intermediaire producten of onderdelen. Doch terwijl de aankoop van circulerende productiemiddelen kan worden gefinancierd bij middel van kortlopend, industrieel krediet, vereist de aanschaffing van vaste productiemiddelen een investering van kapitaal op lange termijn. Machines en gebouwen worden immers afgeschreven over vele jaren, daar waar grondstoffen en energie tijdens elke productiecyclus volledig worden verbruikt, en dus volledig worden doorgerekend in de prijs van de koopwaren van elke cyclus.

De banken kunnen de hun toevertrouwde deposito’s wel gebruiken voor het verlenen van commercieel of industrieel krediet, op korte termijn, maar zij zouden het noodzakelijk evenwicht tussen deposito’s en uitstaande kredieten in gevaar brengen, indien zij deze gelden van derden zouden investeren voor onbepaalde duur in industriële ondernemingen. De individuele of familiale onderneming, die wil uitbreiden, wordt daarom omgevormd tot aandelenvennootschap. De bank onderschrijft deze aandelen, niet met deposito’s maar met eigen kapitaal. Zij behoudt een deel van deze aandelen in portefeuille (vandaar de naam “holding”), zodat zij in de aandeelhoudersvergadering een meerderheid behoudt, en de vennootschap onder haar leiding en controle komt. De rest van de aandelen wordt geplaatst bij de klanten van de bank of, veeleer, op de beurs geïntroduceerd voor het grote publiek. En vermits de gezamenlijke prijs van de aandelen aanzienlijk de waarde van het reëel producerende kapitaal van de onderneming overtreft, wint de holding het eigen geïnvesteerde kapitaal terug door de plaatsing van een deel van die aandelen.

Het is deze omvorming van de individuele onderneming tot aandelenvennootschap die, vanaf de laatste decennia van de 19de eeuw, tot de opkomst van het “financieel kapitalisme” heeft geleid. Van dan af kwam de grote, traditionele nijverheid in het feitelijk bezit en onder de effectieve leiding van het holdingkapitaal. In België gebeurde deze overgang vroeger dan elders. Vanaf de jaren 1850 reeds kwam de Waalse ijzer- en steenkoolindustrie blijvend in handen van het Belgisch Brussels holdingkapitaal, toen deze nijverheid grote kapitalen zocht voornamelijk voor de introductie van de stoommachine.

Met de mondialisering van de hoogtechnologische nijverheid, in de tweede helft van de 20e eeuw, begint een nieuwe fase in de relatie tussen financieel en industrieel kapitaal.

Vooreerst, zoals reeds gezegd, zijn de mondiale groepen gegroeid uit de nieuwe, technologische nijverheidstakken, buiten het domein van de traditionele nijverheid die was gecontroleerd door het financieel kapitaal. Maar, vooral sinds de deregulatie van de kapitaalmarkten, doen zij ook geen beroep meer op het bankkapitaal voor de financiering van hun stijgende kapitaalsbehoeften. Zij gaan rechtstreeks naar de beurs, over de hoofden van de banken heen, en zij plaatsen hun emissies van aandelen en -vooral – van obligaties rechtstreeks bij het grote publiek, en bij de nieuwe verzamelaars van financieel kapitaal: de pensioen- en beleggingsfondsen. De (zaken)banken komen hoogstens nog tussen als plaatsingsagenten van de uitgegeven effecten, niet meer als onderschrijvers met eigen kapitaal.

Trouwens – en hierop zal verder uitvoerig worden teruggekomen – de accumulatie van financieel kapitaal gebeurt vandaag niet meer in het bankcircuit, zoals ten tijde van Marx en Hilferding [Hilferding: Duits politicus en econoom. Hij werd in 1877 in Wenen geboren en stierf in Buchenwald 1941. In 1910 schreef hij Das Finanzkapital. Van 1907 tot 1915 was hij redacteur van het socialistisch partijblad Vorwärts]. De kapitalen, geaccumuleerd binnen het klassiek kapitalistische circuit, zijn sinds decennia ontoereikend geworden om de kapitaalsbehoeften van de industrie te dekken.

Het moge volstaan hier tot besluit te stellen dat het laatste – en niet het minst belangrijke – kenmerk van de mondiale groepen is, dat zij een rechtstreekse toegang hebben tot de kapitaalmarkt, zonder de mediatie van banken, holdings of trusts.

De basis van de mondialisering was de technische innovatiestroom die het mogelijk maakte een groot aantal geografisch verspreide ondernemingen te integreren in één enkele, mondiale productieketting. Doch opdat deze technische mogelijkheid ook in de praktijk zou kunnen gerealiseerd worden, was het eerst nodig de juridische hinderpalen, die de internationale uitwisseling van goederen belemmerde, uit de weg te ruimen.

Ten tijde van het nationaal kapitalisme had elke staat een reeks maatregelen genomen om de invoer van goederen te controleren of te beperken: douanetarieven, invoerquota, eigen nationale industrienormen, enz. Met deze maatregelen schermden de financieel-industriële groepen hun nationale markt af tegen buitenlandse concurrentie. Zij konden dan hogere prijzen aanrekenen op de binnenlandse markt, om met lagere prijzen te concurreren op de wereldmarkt. Een Italiaanse auto kostte niet zelden minder in België dan in Italië zelf! Vermits de werking van de mondiale groep berust op het principe van de intense uitwisseling van goederen en onderdelen tussen al zijn productieafdelingen, verspreid over vele landen en zelf continenten, moesten al deze belemmeringen voor de wereldhandel worden opgeruimd.

Deze vrijmaking van de wereldhandel was de taak van de GATT (General Agreement on Tariffs and Trade), in een reeks langdurige onderhandelingsronden waaraan werd deelgenomen door alle ontwikkelde landen. Opeenvolgend was er de zgn. Kennedy-ronde (1963-1967), de Tokio-ronde (1973-1979) en de Uruguay-ronde (1986-1994), die resulteerden in een voortschrijdende openstelling van de grenzen. Eén van de besluiten van deze laatste ronde was overigens de oprichting van de WHO (Wereldhandelsorganisatie), als een permanent supranationaal orgaan dat zou instaan voor een ononderbroken voortzetting van deze onderhandelingen die, in het lossere kader van de GATT, slechts een sporadisch karakter hadden.

De mondialisering ging dan ook gepaard met een sterke, jaarlijkse toename van de wereldhandel. Van 1985 tot 1990 bedroeg deze toename 11 % over 5 jaar. Het is deze groei van de wereldhandel die dikwijls wordt voorgesteld als “het ontstaan van een wereldmarkt”. Ten onrechte: intercontinentale handel bestond reeds in de verre Oudheid, en omspant de gehele wereld minstens sinds de grote Spaanse en Portugese ontdekkingsreizen van de 15e eeuw. De mondialisering gaf slechts aanleiding tot een nieuwe organisatie van de reeds lang bestaande wereldmarkt.

Deze groeiende internationale handelsstroom wordt beheerst door de mondiale groepen. Ongeveer 65 % van de wereldhandel bestaat uit de uitwisseling van producten en onderdelen tussen de verschillende productieafdelingen van éénzelfde mondiale groep (de zgn. intragroep handel). Daarenboven bestaat nog eens 10 % uit leveringen tussen afdelingen van verschillende groepen. Deze “intergroep” handel is o.m. het gevolg van de talrijke samenwerkingsakkoorden op gebied van ontwikkeling en onderzoek, afgesloten tussen mondiale groepen die in verschillende bedrijfstakken actief zijn, maar een gemeenschappelijk belang hebben in het op punt stellen van een nieuwe techniek of een nieuw product, welke zij elk in hun eigen bedrijfstak kunnen aanwenden.

Deze liberalisering van de wereldhandel is een technisch noodzakelijk, en dus onomkeerbaar gevolg van de vooruitgang van wetenschap en techniek die heeft geleid tot het ontstaan van mondiale groepen.

Tenminste voor wat betreft de industriële producten. Men kan in de huidige stand van de ontwikkeling van de productiemiddelen niet meer terugkeren naar een systeem van nationale industrieën en nationaal afgeschermde markten voor industriële goederen. Er zijn ongetwijfeld ook nadelige effecten verbonden aan deze liberalisering. Sommige takken van de traditionele nijverheid, die niet behoren tot de gemondialiseerde sector, worden hierdoor blootgesteld aan concurrentie uit de zgn. lageloonlanden. Deze traditionele nijverheidstakken zijn dan ook de enige economische sectoren waar kan gesproken worden van een verscherping van de concurrentie als gevolg van de mondialisering. Op termijn kunnen de ongunstige gevolgen grotendeels worden ondervangen door een herstructurering of heroriëntering van deze sectoren. Men zal zich gaan concentreren op hoogwaardiger producten, waarvoor in de ontwikkelingslanden niet de vereiste technische background aanwezig is om te kunnen concurreren met de industriële kernlanden.

Men mag dus de nadelen van de vrijmaking van de wereldhandel niet overschatten, en zeker niet in de val trappen van de neoliberale ideologen die, om hun broodheren te dienen en druk uit te oefenen op de arbeidersorganisaties, een psychose creëren vaneen algemene, onweerstaanbare druk op onze lonen. Zoals men deze ideologen evenmin kan volgen wanneer zij beweren dat de liberalisering van de wereldhandel zou leiden tot een algemene prijsdaling en dus tot voordeel van de consument. Zij “vergeten” dat in de gemondialiseerde sectoren de markt wordt beheerst door mondiale oligopolies, en dat daar dus geen sprake is van prijsconcurrentie en prijsdaling. Wel integendeel!

Doch de vrijmaking van de wereldhandel beperkt zich niet tot de producten van de technologische nijverheid. De ideologische ijver van de neoliberale technocraten strekt zich uit tot de landbouw en tot alle niet-industriële goederen of onlichamelijke diensten.

De dienstensector is, in zijn geheel genomen, niet vatbaar voor mondialisering. Bij de productie van diensten speelt de techniek een zwakke, zelfs verwaarloosbare, rol. En men kan de efficiëntie of het rendement van onderwijs, gezondheidszorg of openbaar vervoer niet verhogen, door de instellingen van die sectoren te versmelten tot mondiaal geïntegreerde productienetten. Voor het overgrote deel van de dienstensector blijft de mondialisering, en het openstellen van de grenzen voor de vrije circulatie van diensten, een abstract begrip.

Doch zijn er hier ook nadelige gevolgen, meer bepaald in de culturele sector. Voor sommige producten van massacultuur, zoals bv. film en televisieproducties, spelen de moderne technieken wel een rol, niet zozeer bij de productie dan wel bij de commercialisering ervan. In naam van de vrije circulatie van goederen en diensten verbiedt men ook in deze sector elke nationale bescherming. Nu heeft de productie en reproductie van de cultuur per definitie een essentieel nationale dimensie. De gedwongen vrije circulatie van diensten kan, op dat domein, slechts leiden tot vervlakking en verlaging van de kwalitatieve norm. Dit moet uitmonden op een daling van het algemeen cultureel niveau van de massa wat, op termijn, slechts economisch nadelige effecten kan sorteren. Geen enkel volk is gebaat bij een veralgemening van de soap- en Disney cultuur.

Het is overigens merkwaardig hoe de herauten van de totale vrijhandel een tegengestelde politiek verdedigen in wat dan toch een van de belangrijkste domeinen is van de immateriële productie: de intellectuele eigendomsrechten. Wetenschappelijke uitvindingen en technische innovaties worden zorgvuldig onttrokken aan het principe van de vrije circulatie. Een van de grootste bekommernissen van de ontwikkelde landen op alle internationale handelsconferenties, bestaat erin aan de minder ontwikkelde landen de strengste regels op te leggen inzake de bescherming van octrooien, brevetten en andere instrumenten van intellectuele eigendom. Hier stopt plots de retoriek van het welvaartscheppend effect van de vrije circulatie. Want deze technische innovaties vormen immers de basis waarop de macht van de mondiale groepen steunt, en dus ook de voorsprong van de thuislanden van deze groepen op de ontwikkelingslanden. En daaraan mag niet worden geraakt!

De vrijmaking van de wereldmarkt voor landbouwproducten vormt dan weer een probleem apart. In de meeste ontwikkelde landen is de landbouw in zeer grote mate geïndustrialiseerd. Op enkele uitzonderingen na, zoals bv. de wijnbouw, is de traditionele landbouwexploitatie verdwenen. De landbouwbedrijven zijn kleine of middelgrote industriële ondernemingen geworden waar kapitaalintensieve, technische en wetenschappelijke productiemiddelen en -methodes de norm zijn. Bovendien worden deze moderne uitbatingen meer en meer gereduceerd tot de rol van toeleveringsbedrijven van de agroalimentaire grootnijverheid. Dezelfde motieven die pleiten voor een liberalisering van de markt van de industrieproducten, gelden ook voor de producten van deze geïndustrialiseerde landbouw.

Doch in de ontwikkelingslanden ligt de toestand anders. In sommige van deze landen bestaat er weliswaar een min of meer uitgebreide landbouwsector die, ofwel op industriële schaal wordt uitgebaat, ofwel toch sterk aanleunt bij de industrie. Dit is o.m. het geval voor landen waar monoculturen zoals suikerriet, bananen, palmboomolie, enz. een belangrijke sector van de economie vormen. Maar in de meeste ontwikkelingslanden is nog een zeer groot percentage van de bevolking, voor zijn “naakt bestaan”, afhankelijk van de traditionele landbouw. Een ongeremde liberalisering van de markt van de landbouwproducten kan, in deze landen, leiden tot een diepe en plotse breuk van bestaande economische, sociale, culturele en zelfs politieke evenwichten. Dit stelt een probleem waarmee de, door de geïndustrialiseerde landen gecontroleerde, supranationale lichamen geen of onvoldoende rekening houden.

Dit was trouwens een van de oorzaken waarom de, door de nieuwe WHO met veel fanfare aangekondigde nieuwe “Millenniumronde” tot verdere liberalisering van de wereldmarkt, te Seattle op de klippen is gelopen.

De versnelde wetenschappelijke en technische vooruitgang van de laatste helft van de 20e eeuw heeft niet alleen de voorwaarden geschapen voor de mondialisering van de technologische nijverheid. Diezelfde vooruitgang heeft ook een diepe transformatie teweeggebracht in de werking van de economie als geheel. Meer bepaald op het gebied van de productie van waarde en meerwaarde, groeide er een totaal nieuwe verhouding tussen de verschillende economische sectoren: in de industrie wordt nog slechts een klein – en snel verminderend deel van de maatschappelijke rijkdom geproduceerd. Daarmee samenhangend is ook het mechanisme van de kapitaalaccumulatie grondig gewijzigd. De verzameling van het financieel kapitaal, en de omzetting ervan in productief kapitaal, verloopt nu in essentie buiten het klassieke kapitalistische schema zoals dat door Marx, en na hem door Hilferding, werd geschetst. Zodanig dat de vraag moet worden gesteld of men hier niet staat voor het ontstaan van een historisch nieuwe productiewijze, in de marxistische betekenis van dat woord.

Dit ontstaan van een nieuwe vorm van productie van meerwaarde en van accumulatie van kapitaal, heeft dan weer een enorme weerslag op de vorm, waarin de mondialisering van de hoogtechnologische nijverheid zich voltrekt. Deze mondialisering leidde immers tot een historisch ongeëvenaarde toename van de kapitaalintensiteit in het industrieel productieproces, precies op het ogenblik dat de vorming van nieuw financieel kapitaal zich verplaatste, buiten het industrieel-financieel circuit.

Deze dubbele, gelijktijdige evolutie werd de nieuwe centrale contradictie van het kapitalisme in zijn mondiale ontwikkelingsfase. En het is in zijn poging om deze contradictie te overstijgen, dat het hedendaagse kapitalisme zijn meest nefaste gevolgen heeft ontwikkeld voor het welzijn van mens en maatschappij, wereldwijd.

Dat met de vooruitgang van wetenschap en techniek een stijging van de kapitaalintensiteit van de onderneming gepaard gaat, is een klassieke marxistische stelling die, ook vandaag, volledig geldig blijft. Nieuwe wetenschappelijke procédés en technische innovaties vereisen steeds grotere investeringen in vast kapitaal, vnl. machines en productieapparatuur in het algemeen. Daardoor wordt de organische samenstelling van het productief kapitaal gewijzigd. Het aandeel van dat kapitaal, dat dient voor de aankoop van variabele productiemiddelen (arbeidskracht, energie en grondstoffen) vermindert, terwijl het aandeel, geïnvesteerd in vaste installaties, verhoogt. Zoals hoger uiteengezet, heeft deze trend tot toenemende kapitaalintensiteit op het einde van de 19e eeuw aanleiding gegeven tot de verdwijning van het individueel of familiaal industrieel bedrijf, en zijn vervanging door de aandelenvennootschap onder controle van het financieel holdingkapitaal.

In de gemondialiseerde industrie zet deze tendens tot stijging van de kapitaalintensiteit zich onverminderd door. Ook in de traditionele, niet-gemondialiseerde, kleinere nijverheid is dit het geval.

Doch naast deze klassieke tendens tot stijging van de kapitaalintensiteit in de industrie als geheel, zijn er ook een aantal nieuwe factoren die, speciaal binnen de gemondialiseerde sector van de industrie, hebben geleid tot een ware explosie van de kapitaalbehoeften. Deze factoren zijn inherent verbonden aan de specifieke kenmerken van de gemondialiseerde groepen, zoals hierboven uiteengezet (Deel I, hoofdstuk 2).

Ten eerste zijn er de kosten, verbonden aan de noodzakelijke inplanting van productie-eenheden in de drie werelddelen. Deze inplanting kan verschillende vormen aannemen. Er is de directe investering in het buitenland, dit is de transfer van kapitaal vanuit het thuisland van de groep naar het land waar een volledig nieuwe fabriek wordt opgericht: grond, gebouwen en machines. Deze transfers zijn “zichtbaar”, en de Bank van Internationale Betalingen te Bazel publiceert regelmatig statistieken over het globaal bedrag dat ermee gemoeid gaat. Zo weten wij, bijvoorbeeld, dat van 1975 tot 1989 het bedrag van de directe investeringen in het buitenland is gestegen van index 100 tot ruim 750. In dit laatste jaar ging het om een globale som van 1.403 miljard dollar. Terloops, slechts een miniem percentage van deze bedragen komen terecht in ontwikkelingslanden.

Doch vele inplantingen in het buitenland nemen ook de vorm aan van overname van een bestaande vestiging. Dit kan onder meer gebeuren door de aankoop van een voldoende aantal aandelen van het over te nemen bedrijf, op om het even welke beurs. In dat geval laat deze transactie geen spoor na in de internationale statistieken. Ofwel gebeurt de inplanting in het buitenland in de vorm van een fusie met een locale onderneming, hetgeen dikwijls gepaard gaat met een ruil van aandelen. Ook dan is de juiste kostprijs van de operatie niet altijd officieel gekend.

Uit de beschikbare cijfers kan in elk geval worden besloten dat de mondiale groepen de laatste decennia reusachtige kapitalen hebben besteed aan de uitbouw van hun mondiale positie in de triade, en dat de daartoe vereiste kapitalen van jaar tot jaar omvangrijker worden.

Ten tweede zijn er de kosten van Onderzoek en Ontwikkeling (O & O). Zoals hoger uiteengezet, zijn de mondiale groepen verplicht het wetenschappelijk onderzoek en de technische ontwikkeling, welke vroeger vooral door openbare instellingen werden verricht, te “internaliseren” of in te bouwen in hun bedrijfsstructuur. Slechts door het verwerven van een steeds nieuwe technologische voorsprong op een of ander deelterrein van hun bedrijfstak, kunnen zij hun oligopoliepositie behouden en eventueel versterken.

Aangezien de O & O -programma’s meestal tot de best bewaakte fabrieksgeheimen behoren, is het moeilijk precieze kostencijfers te achterhalen. Doch alle onderzoekers zijn het erover eens dat het gaat om “astronomische” bedragen, zoals François Chesnais het uitdrukte in zijn reeds geciteerd werk La mondialisation du capital (blz.142). Hij citeert als voorbeeld de ontwikkeling van een nieuw vliegtuigtype zoals de Boeing 767, waarvan de kosten ongeveer 2,5 miljard dollar bedroegen. En, op een kleinere schaal, signaleerde de Financieel Economische Tijd (20/4/2000) het cijfer van 4 miljard BEF voor de ontwikkeling van een nieuwe telefooncentrale door de Antwerpse vestiging van Alcatel.

Doch daarmee is de kous niet af. De versnelling van de technologische innovatie leidt ook tot steeds snellere afschrijving van bestaande vaste installaties. Zodra een nieuw product zich aandient, worden de oude installaties waardeloos. Gehele machineparken, zelfs volledige fabrieken, worden naar de schroothoop verwezen, lang voor zij de grens van hun fysische overlevingsduur hebben bereikt. Ook dit vergt steeds nieuwe en grotere investeringen in vast kapitaal.

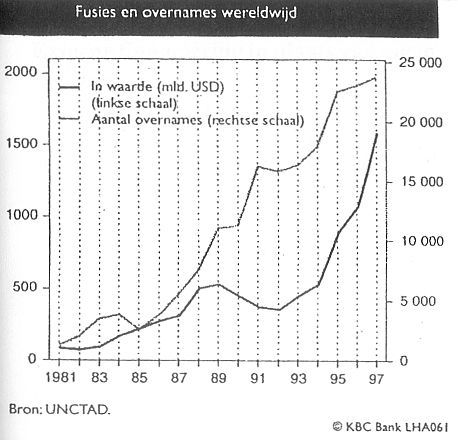

Ten derde, en vooral, zijn er de onophoudend stijgende kosten van overnames en fusies. De van jaar tot jaar aanzwellende stroom van deze operaties heeft verschillende oorzaken.

Zoals hoger gezegd, is de overname van een bestaande onderneming dikwijls de vorm waarin een mondiale groep zijn inplanting in een ander land of werelddeel realiseert of uitbreidt. Daarnaast is er de voortdurende bekommernis van alle ondernemingen, die deel uitmaken van een oligopolische topgroep, om nieuwe indringers uit hun markt te weren. Zodra een klein bedrijf een technologische innovatie realiseert, wedijveren de leden van de oligopoliegroep om dat bedrijf in te kopen. Zodoende versterken zij ook hun eigen positie binnen de topgroep.

Tenslotte is er het effect, tussen de ondernemingen van de oligopoliegroep onderling, van hun onophoudende jacht naar nieuwe technieken en producten, als wapen in hun strijd om de markt. Zodra één van de rivalen een technische doorbraak verwezenlijkt op een of ander deelsegment van die markt, verliest het technisch “verouderde” product van de tegenspeler zijn marktwaarde. Deze laatste zal het dan niet zelden op een akkoordje gooien met de succesvolle rivaal en hij zal hem zijn volledige productieafdeling, die op dat marktsegment was gericht, verkopen met alle eraan verbonden diensten van commercialisering, klantennetten, enz. Ofwel sluiten beide rivalen een akkoord om hun betrokken productieafdelingen samen te smelten en onder elkaar de monopoliewinsten van het nieuwe product te verdelen. Dit geeft aanleiding tot een onophoudelijke herschikking van het productieapparaat binnen de mondiale groepen zelf. Elke geïnteresseerde lezer kan dagelijks in zijn eigen krant een reeks nieuwe berichten lezen over een of andere mondiale groep, die een bepaalde zijn activiteitstakken “afstoot” of samensmelt met deze van een rivaal. En het gaat steeds om transacties waarbij fabelachtige bedragen over de toonbank gaan, niet zelden méér dan het totale jaarlijkse Bruto Binnenlands Product van vele ontwikkelingslanden.

Op dit terrein van de fusies en overnames zijn wel globale cijfers bekend. Een studie in de “Weekberichten” van de Kredietbank leert dat, tussen 1981 en 1997, het aantal van deze operaties aangroeide van een paar honderd tot bijna 20.000 per jaar, en dat de eraan gespendeerde bedragen tijdens dezelfde periode toenamen van een tiental miljard dollar tot bijna 2.500 miljard dollar per jaar. Een bericht in de International Herald Tribune van 29 januari 1996, vermeldt voor het jaar 1995 een groei van 17 % van de totale kost van “mergers and acquisitions” (fusies en overnames), tegenover het vorige jaar. En dezelfde krant signaleert op 27 december 1996 opnieuw een toename van 25 % tegenover 1995. In 1998 werd, volgens dezelfde krant (2/1/99), een bedrag van 2.490 miljard dollar besteed aan fusies en overnames, hetzij meer dan 1/3 van het Bruto Binnenlands Product van de Verenigde Staten! Ruwweg kan de totale jaarlijkse kostprijs van deze wereldwijde overname- en fusiegolf worden geraamd op een bedrag dat nagenoeg overeenstemt met de totale uitgaven voor de sociale zekerheid in de 24 OESO-landen samen.

Wanneer een onderneming nieuwe investeringen overweegt kan zij deze op drie verschillende manieren financieren: uit eigen, lopende middelen; ofwel door een kapitaalsverhoging; ofwel door middel van leningen.

De eerste vorm is de klassieke methode die, in de tijd van het jonge entrepreneurkapitalisme, algemeen was. Een uitbreiding van het productief kapitaal werd gefinancierd met de winst, het verschil G’-G in het klassieke marxistische schema van de productiecyclus. Toen het bedrag van de financiële middelen, vereist voor de uitbreiding van het productieapparaat, te groot werd, moest de onderneming haar toevlucht nemen tot vreemd kapitaal. Zoals hoger uiteengezet, leidde dit, tegen het einde van de 19e eeuw, tot de omvorming van de familiale onderneming in een aandelenvennootschap, wat tevens de overgang inluidde van het entrepreneur-kapitalisme naar het financieel holdingkapitalisme.

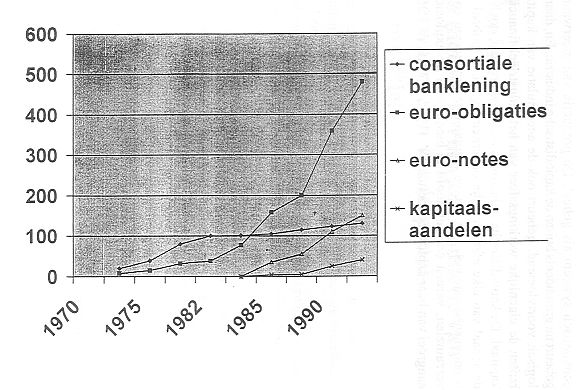

De hedendaagse, hoogtechnologische industrie doet overwegend beroep op extern kapitaal in de vorm van obligatieleningen. Dat de voorkeur wordt gegeven aan externe financiering bij middel van leningen, in plaats van een verhoging van het eigen kapitaal, kan voor een leek eigenaardig klinken. Maar het past perfect in de kapitalistische logica. In zijn Finanzkapital geeft Hilferding het voorbeeld (blz. 93-94) van een onderneming met een eigen kapitaal van 1 miljoen Mark, dat een rendement heeft van 30 % en dus 300.000 Mark winst per jaar oplevert. Wanneer voor nieuwe investeringen een lening wordt aangegaan van 1 miljoen Mark, verhoogt het totaal productief kapitaal tot 2 miljoen wat, bij gelijkblijvend rendement, een winst afwerpt van 600.000 Mark. Op de lening van 1 miljoen dient een rente betaald van bv. 7 %, hetzij 70.000 Mark. De overblijvende winst bedraagt 530.000 Mark. Het rendement op het eigen kapitaal, dat nog steeds 1 miljoen bedraagt, is aldus gestegen van 30 % tot 53 %. Wat de beursnotering van de eigen aandelen flink doet stijgen, en een tweede (potentiële) bron van winst vormt voor de eigenaar.

Deze externe financiering beantwoordt aan de belangen van het huidige systeem van het zogenoemde “corporate governance”. De grote industriële ondernemingen worden nu gecontroleerd, niet meer door holdings of trusts zoals ten tijde van het financieel kapitalisme; en ook niet door de nieuwe instellingen, de “institutionele beleggers”, die vandaag het kapitaal verzamelen, nl. de pensioen- en beleggingsfondsen; maar wel door het eigen management. Een groep professionele beheerders, die meestal slechts een kleine fractie van het totale kapitaal van de onderneming bezitten, domineren de aandeelhoudersvergadering en benoemen zichzelf tot beheerders en feitelijke eigenaars van de onderneming.

Dit management heeft geen enkel belang bij een kapitaalsverhoging. Hoe groter het nominaal kapitaal in omloop, hoe meer zij persoonlijk zouden moeten investeren om hun controleparticipatie in het kapitaal te behouden. Omgekeerd, door beroep te doen op externe financiering, stijgt het rendement van het eigen kapitaal. Als gevolg daarvan stijgt de beurskoers van het aandeel en dus de waarde van hun eigen aandelenportefeuille. Maar, vooral, beveiligt deze stijging van de aandelenkoers hen tegen mogelijke “raiders”: gewiekste zakenlui die in stilte, of door een publiek overnamebod, de nodige aandelen inkopen om de bestaande managers te wippen en zelfde leiding van de onderneming over te nemen. Een op de beurs “ondergewaardeerd” aandeel is een open invitatie tot een dergelijk vijandig overnamebod.

De externe financiering gebeurt dus door middel van leningen: ofwel obligaties, dit zijn leningen op lange termijn, meestal 9 jaar; ofwel “euro-notes”, dit zijn leningen op korte termijn, meestal 6 maand tot 3 jaar.

Van 1975 tot 1995 steeg de uitgifte van aandelen slechts van index 0 tot index 40. Daarentegen is de emissie van Euro-obligaties tijdens dezelfde periode gestegen van index 0 tot index 480, en deze van euro-notes van 0 tot 155.

In laatste analyse is de veralgemeende praktijk van de externe financiering echter het gevolg van een grondige wijziging van het economisch systeem als geheel. De productie van meerwaarde gebeurt nu grotendeels buiten de kapitalistische industrie. En, daaruit logisch voortvloeiend, gebeurt ook de accumulatie van kapitaal buiten de eigenlijke werkingssfeer van het industrieel-financieel kapitaal. De kapitalistische industrie is niet meer in staat, noch op de schaal van elke afzonderlijke onderneming, noch globaal als economische categorie, de nodige kapitalen te produceren en te verzamelen, vereist om het hoofd te bieden aan de explosieve aangroei van haar kapitaalbehoeften.

De cruciale vraag die zich dan stelt is: vanwaar komende reusachtige kapitalen, vereist voor de externe financiering van de mondiale nijverheid?

In het oude, marxistische schema van de werkingswijze van het kapitalisme, was het antwoord op deze vraag eenvoudig, maar ook logisch en juist: de bron van elk nieuw kapitaal is de meerwaarde, geproduceerd door de levende arbeid tijdens het eigenlijke productieproces. De achterliggende hypothese van Marx was, dat het kapitalisme in zijn ontwikkelingsgang zou doordringen tot steeds ruimere sferen van het economisch proces, en aldus steeds bredere lagen van de actieve bevolking zou inlijven in het steeds groeiende leger van het loonarbeiderproletariaat. Bijgevolg creëren de kapitalistische ondernemingen zelf, binnen hun eigen productiesfeer, de noodzakelijke en steeds aangroeiende kapitaalmassa voor de steeds verder uitdeinende, “verruimde reproductie”. De banken vormden, in dat schema, de tussenschakel die de tot winst omgezette meerwaarde centraliseerden, en het aldus verzamelde financieel kapitaal opnieuw omzetten in productief kapitaal. Of deze omzetting nu gebeurde in de vorm van industrieel krediet, zoals ten tijde van Marx de regel was, dan wel in de vorm van de onderschrijving door de banken van de uitgifte van kapitaalsaandelen, zoals ten tijde van het financieel kapitalisme van Hilferding de regel werd, was in feite van ondergeschikt belang. In beide gevallen bleef het marxistisch schema volledig geldig.

Doch vandaag klopt dit schema niet meer. Sinds 50 jaar is het aantal loonarbeiders in de industrie snel en onophoudend gedaald. In alle geïndustrialiseerde landen is het aandeel van de industrie in de totale werkgelegenheid gedaald van 65 % à 75 %, rond het midden van de 20ste eeuw, tot 18 % à 20 % op het einde van die eeuw. Alleen in Noord-Amerika en West-Europa gingen van 1985 tot 1996 ongeveer 4 miljoen arbeidsplaatsen verloren in de verwerkende nijverheid. Een recente studie van het IMF onder de titel Desindustrialisering, oorzaken en gevolgen, geciteerd in de Financieel Economische Tijd van 29 april 2000, berekent dat de industrie in het jaar 2015, in de 23 OESO-landen, nog slechts 12 % van de totale werkgelegenheid zal verstrekken, tegenover 18 % in 1994.

In de VSA zal dit aandeel verminderen van 16 %, in 1994, tot 10 %; in de Europese Unie van 20 % tot 14 %; en in Japan van 23 % tot 14 %. Vroegere studies hadden reeds aangetoond dat de 200 grootste mondiale groepen nog slechts werk verschaffen aan 1,5 % van de totale wereldbevolking op actieve leeftijd. Binnen afzienbare tijd zal een klein percentage van de globale arbeidskracht – wellicht 2 à 3 % -volstaan om de gehele wereld te voorzien van alle nodige (en, helaas, ook vele nutteloze) industriële producten.

De globale som van meerwaarde, geproduceerd in de kapitalistische nijverheid in het algemeen, krimpt voortdurend in. En deze inkrimping is bijzonder sterk in de gemondialiseerde industrie, waar nieuwe technische productietechnieken overheersend zijn. De basis van kapitaalaccumulatie binnen de eigen productiesfeer is reeds grotendeels verdwenen.

Daartegenover staat dat de werkgelegenheid in de dienstensector, tijdens dezelfde periode van 50 jaar, voortdurend is toegenomen. Zij bedraagt nu, in de ontwikkelde landen, meer dan 70 %. De arbeid, gepresteerd in de diensten, creëert ook waarde en meerwaarde. Doch deze meerwaarde wordt niet geaccumuleerd binnen de eigen productiesfeer, zoals dat het geval was in de kapitalistische productiewijze vóór de mondialisering.

Dat de arbeid in de diensten meerwaarde creëert, dus “productieve arbeid” is, was lange tijd een controversieel punt onder marxistische theoretici. Marx zelf had zeker niet de diensten voor ogen, toen hij de criteria vastlegde waaraan elke arbeid moest beantwoorden om als productief te worden beschouwd, nl. gericht zijn op de transformatie van de materie, en sociaal nuttig zijn.[7] Alléén de arbeid in de industrie (of in de landbouw en de ambachten) beantwoordde aan deze criteria, tenminste in zijn tijd. Want de overgrote meerderheid van de huidige diensten bestonden toen nog niet.

Doch bij de huidige generatie van marxistische economisten wordt algemeen aangenomen dat, minstens in de marktsector van de diensten, de gepresteerde arbeid ook als productief dient beschouwd.[8] Nochtans kan men argumenteren, uitgaande van de marxistische basisprincipes zelf, dat ook de arbeid in de non-profit sector, zoals onderwijs en gezondheidszorg, waarde creëert en dus ook meerwaarde.[9]

Ongeveer de helft van de arbeid in de dienstensector wordt gepresteerd in overheidsdiensten of in door de overheid gesubsidieerde sectoren zoals onderwijs, gezondheidszorg, openbaar vervoer en communicatie, sociaal-cultureel werk, enz. In deze non-profit sector wordt uiteraard geen meerwaarde geaccumuleerd: deze wordt onmiddellijk verdeeld onder de verbruiker, die de kostprijs van deze diensten niet, of slechts gedeeltelijk, betaalt (Hij betaalt wel onrechtstreeks via zijn belastingen en bijdragen in de sociale zekerheid). Deze meerwaarde vormt dus geen rechtstreekse basis van kapitaalaccumulatie maar verhoogt wel het algemeen welvaartspeil van de bevolking (vandaar de “welvaartstaat”). En langs deze omweg vormt de aldus verdeelde meerwaarde wél een basis van kapitaalaccumulatie, maar dan in het nieuwe mechanisme dat wordt gevoed door besparing of afhouding op het arbeidsloon. Het dient hier in elk geval onderlijnd dat de helft van de dienstensector, en dus 35 % van de totale economie, volledig buiten het kapitalistisch productieproces functioneert.

In de marktsector van de diensten vindt men subsectoren zoals het vervoer en de distributie die, in het klassieke marxistische schema, wél een rol spelen in de circulatiefase van de koopwaar, doch niet in de accumulatie van kapitaal. Dit laatste is wel het geval voor de banken, die ook tot de dienstensector behoren, en die in de kapitalistische productiewijze de centrale rol speelden van het verzamelen van het financieel kapitaal. Doch deze rol is vandaag zo goed als uitgespeeld. Blijven dan de twee groepen van “diensten aan ondernemingen” en “diensten aan personen”. Het zijn deze twee sectoren die, de laatste decennia, de sterkste groei kenden, na de non-profit sector. Het is daar dat men de talloze eenmanszaken aantreft, en het gros van de kleine ondernemingen met 1 tot 10 arbeidskrachten. Nu niet precies “the new frontier” van het hedendaagse kapitalisme!

Nu is het opvallend dat in deze marktsector van de diensten, waar wellicht het grootste deel van de huidige meerwaarde wordt geproduceerd, geen spoor te bekennen is van economische concentratie. Het aantal bedrijven in deze sector is in ons land, tussen 1958 en 1993, gestegen van 41.797 tot 153.663, terwijl het gemiddeld aantal werknemers per onderneming daalde van 9 tot 7. Deze afwezigheid van concentratiebeweging wijst erop dat ook in deze marktsector het klassieke proces van kapitaalaccumulatie, zoals door Marx geformuleerd voor de kapitalistische industrie, niet functioneert. Immers, in een kapitalistische economie gaat kapitaalaccumulatie steeds gepaard met concentratie.[10] Er is inderdaad een nieuw mechanisme van kapitaalaccumulatie ontstaan, dat naast en buiten de sfeer van het industrieel kapitaal functioneert, en slechts indirect verbonden is met het nieuwe centrum van meerwaardeproductie, de dienstensector.

| Tertiaire sector, zonder de overheidssectoren Aantal ondernemingen per grootteklasse en gemiddeld aantal werknemers per onderneming | |||||

| Jaar | 1-49 | 50-499 | >500 | Totalen | Gemiddelde per onderneming |

| 1958 | 40.854 (97,8 %) | 887 (2,1 %) | 56 (0,1 %) | 41.797 | 9 |

| 1993 | 150.721 (98,1 %) | 2.578 (1,7 %) | 364 (0,2 %) | 153.663 | 7 |

| Bron: Jaarboeken RSZ | |||||

Het staat vast dat de banken hun traditionele rol verliezen van verzamelaars van het financieel kapitaal. De vorming van deposito’s bij de banken daalt voortdurend, en is sinds jaren onvoldoende geworden om hun toe te laten hun typische kapitalistische functie te vervullen van de omzetting van financieel- in industrieel kapitaal. In hun vakjargon noemt men dat verschijnsel: ‘de daling van de financiële intermediatiegraad’ van de banken.[11]

Wat de holdings betreft, deze zijn praktisch van de economische scène verdwenen. In ons land was de overname van de Société Générale-holding door de Franse mondiale groep Suez, het symbool van de dood van het financieel kapitalisme dat, een eeuw lang, de Belgische industrie heeft overheerst. Ook de grootste internationale – dus Amerikaanse – zakenbanken zoals Merrill Lynch of Goldman Sachs, zijn verplicht regelmatig beroep te doen op externe financiering door de emissie van obligatieleningen op de nieuwe kapitaalmarkt. De daling van het vermogen tot kapitaalaccumulatie binnen de industriële productiesfeer, heeft als noodzakelijk gevolg dat de zakenbanken niet langer in hun schoot de nodige massa aan kapitalen kunnen verzamelen, die zijn vereist om te voorzien in de lineair stijgende kapitaalbehoeften van de gemondialiseerde industriegroepen.

Deze rol wordt overgenomen door nieuwe financiële instellingen die zijn gegroeid met en uit de welvaartstaat: de pensioenfondsen en de beleggingsfondsen. De kapitalen, door deze instellingen beheerd, zijn zó massaal dat, daarbij vergeleken, de financiële middelen van de grootste zakenbanken in het niets verzinken, zoals François Chenais terecht onderlijnde in zijn tussenkomst op het Internationaal Marx-Congres te Parijs, einde 1995.[12] De mondiale groepen wenden zich dan ook niet meer tot de holdings of zakenbanken voor de onderschrijving van hun emissies van obligaties. Sinds de deregulatie van de kapitaalmarkten in de jaren 1980, bevoorraden zij zich rechtstreeks op deze kapitaalmarkten waar de hoofdrol wordt gespeeld door de “institutionele beleggers”, zoals de nieuwe financiële instellingen worden genoemd.

De aard van deze “institutionele beleggers”, en de rol die zij spelen in het gemondialiseerde kapitalisme, verschilt in drie belangrijke opzichten van deze van de vroegere instellingen van kapitaalaccumulatie, de banken en holdings.

Vooreerst, voor wat betreft de oorsprong van de geaccumuleerde kapitalen. De pensioenfondsen worden gevormd door de bijdragen, gestort aan officiële kassen of aan privé-verzekeringsmaatschappijen, voor de vorming van hetzij het wettelijk, hetzij het extralegaal pensioen van de arbeidende klassen, zowel loontrekkenden als zelfstandigen. De beleggingsfondsen worden gevormd door de talloze bescheiden inzetten van meestal kleine spaarders, die niet over de tijden de kennis beschikken om zelf hun geld te beleggen in aandelen, obligaties of vreemde valuta, en die daarom het beheer ervan toevertrouwen aan de specialisten, die de beleggingsfondsen beweren te zijn. In beide gevallen gaat het dus om een deel van het loon van de arbeidende klassen.

In het kapitalistisch systeem, daarentegen, ging het om een deel van de winst, van de zich door de onderneming toegeëigende meerwaarde, die tijdelijk uit het productieproces verwijderd bleef tijdens de fase van de circulatie van de goederen. Men staat hier dus wel voor een historisch nieuwe vorm van accumulatie, die mogelijk werd dankzij een (bescheiden) herverdeling van de welvaart en de verschuiving van het zwaartepunt van de productie van meerwaarde, van de industrie naar de diensten.

Ten tweede, wat betreft de eigenaars van het geaccumuleerde kapitaal. In het kapitalistisch accumulatieproces behoort het financieel kapitaal in eigendom toe, hetzij aan de onderneming die de toegeëigende meerwaarde omzet in winst, hetzij aan de bank die slechts een gespecialiseerd onderdeel is van de gezamenlijke klasse van kapitaalbezitters.

De nieuwe financiële instellingen, daarentegen, zijn in geen geval eigenaars van de belegde kapitalen, die zij slechts beheren voor rekening van derden. De banken, die meestal de beleggingsfondsen beheren, kunnen de hun toevertrouwde gelden niet opnemen in hun balans. Deze gelden vormen geen onderdeel van de massa “eigen en vreemde middelen”, welke dienen als basis voor commerciële of industriële kredietverstrekking. Het zijn “activa buiten balans”. Volgens de meest recente reglementering moeten die gelden nu ondergebracht worden in een aparte vennootschap, met een van de bank onafhankelijk beheer. Hetzelfde geldt A fortiori voor de pensioenfondsen, die aan de pensioengerechtigden rekenschap verschuldigd zijn over het beheer van de geïnde bijdragen, en die de gerealiseerde meerwaarden niet ten eigen profijt te kunnen aanwenden.

Ten derde – en dit is wel het belangrijkste verschil – geen enkel pensioen- of beleggingsfonds is betrokken bij de leiding van de productieve onderneming, waarvan zij aandelen (of obligaties) aankopen. Hen interesseert alleen de schommelingen van de beurskoers van de effecten, welke zij aankopen en op korte termijn weer verkopen, teneinde een maximaal rendement van de belegging te bekomen. Zij handelen uitsluitend als speculanten. De holdings, daarentegen, behielden steeds een voldoende aantal aandelen in portefeuille, om hen toe te laten de meerderheid te verwerven van de algemene aandeelhoudersvergadering, en dus het beheer van de onderneming in eigen handen te nemen. De holdings investeerden eigen kapitaal, de nieuwe financiële instellingen beleggen andermans kapitaal.

Daarom delen wij ook niet de mening van zowat alle linkse critici van de mondialisering, die gewagen van een toegenomen dominantie van het financieel kapitaal over het productief kapitaal. Wel integendeel, in tegenstelling met de voorbije periode van het holdingkapitalisme, bepaalt het industrieel kapitaal nu zelfstandig zijn ontwikkelingskoers. Het zijn de mondiale industriegroepen die, met de door hen opgelegde deregulatie van de kapitaalmarkten, de krijtlijnen hebben getrokken waarbinnen het financieel kapitaal zich beweegt en niet, omgekeerd, het financieel kapitaal dat de ontwikkeling van de gemondialiseerde industrie beheerst of regelt. Ongetwijfeld, sinds die deregulatie van de kapitaalmarkt stroomt er een historisch nooit geziene vloed van financieel kapitaal rond de wereld. Doch dat is slechts een gevolg – een neveneffect – van deze deregulatie, die door de gemondialiseerde industriegroepen werd opgelegd en gewild, om totaal andere redenen zoals wij hierna zullen aantonen.

Vergeten wij tenslotte niet dat – om de uitdrukking van Hilferding te gebruiken – dit financieel kapitaal grotendeels slechts “fictief kapitaal” is. De stijging of de daling van de beurskoers van de aandelen heeft geen enkele weerslag, noch op de omvang, noch op het rendement, van het reële, productieve kapitaal. Slechts onrechtstreeks kan dit financieel kapitaal een invloed hebben op de reële economie. Inderdaad, zowel een overdreven beurseuforie – zoals we die de laatste jaren kennen – als een plotse, brutale “correctie” of instorting van de beursnoteringen, zou het algemene economische evenwicht grondig kunnen verstoren en aldus, onrechtstreeks, de reële economie in gevaar kunnen brengen. Men is schijnbaar de les vergeten van de crisis van de dertiger jaren!

De dalende tendens van de gemiddelde winstvoet: dat is de geijkte formule waarmee marxistische economisten het resultaat aanduiden van de historische evolutie naar steeds groter “vast” kapitaal en, verhoudingsgewijze, steeds minder “variabel” kapitaal of arbeidskrachten. Doch de centrale hypothese van Marx was, dat de sfeer van de kapitalistische productie zich verder zou uitbreiden tot steeds nieuwe sectoren, en dat bijgevolg de totale massa van de loonarbeid en van de geproduceerde meerwaarde, binnen de kapitalistische productiesfeer, steeds zou toenemen. Het ene zou het andere compenseren en daardoor zou de tendens tot daling van de gemiddelde winstvoet worden afgeremd en zelf eventueel omgebogen.[13] Het einde van het kapitalisme was dus nog niet voor morgen!

Men weet nu dat deze hypothese van Marx vandaag niet meer opgaat. Sinds 50 jaar is de globale massa van de geproduceerde meerwaarde, binnen het kapitalistisch productieproces, voortdurend gedaald. Binnen afzienbare tijd wordt ze zelfs marginaal. En toch maken de kapitalistische ondernemingen winst, en zelfs grote winst in de sector van de gemondialiseerde technologische nijverheid. Hoe is dat mogelijk?

Deze winst is steeds minder het resultaat van de meerwaarde geproduceerd in eigen sfeer. Zij resulteert uit een steeds grotere transfer van meerwaarde, vanuit de andere sectoren van de economie, naar de gemondialiseerde grootindustrie. En deze transfer wordt voornamelijk gerealiseerd bij middel van de monopolieprijzen, die in deze sector de algemene regel zijn.

Monopolieprijzen zijn natuurlijk slechts mogelijk in een systeem waar de markt wordt beheerst door enkele grote groepen, de oligopolies. Nu vereist deze oligopoliestructuur steeds groeiende investeringen. De overleving van de gemondialiseerde industrie, in haar kapitalistische vorm, staat of valt dus met het in stand houden van een permanente en aanzwellende stroom van nieuw kapitaal.

Maar dat nieuw kapitaal wordt vandaag hoofdzakelijk gevormd buiten het kapitalistisch systeem. Bovendien had de sinds 1930 ingevoerde reglementering van de kapitaalmarkten de toegang van de mondiale groepen tot dit nieuw kapitaal onmogelijk gemaakt, zoals wij hierna in hoofdstuk 1 zullen zien. Dit gaf aanleiding tot twee zware, monetaire crisissen in de jaren 1970 en 1980.

Het is in antwoord op deze crisissen dat de mondiale groepen erin geslaagd zijn de toegang tot deze nieuwe bronnen van financieel kapitaal af te dwingen, en aldus het overleven van het kapitalisme hebben weten te verzekeren, althans voorlopig. Dat is het verhaal van de deregulatie van de kapitaalmarkten.

In de jaren 1930 begon de finale crisis van het nationaal kapitalisme, na de beruchte beurscrash van New York in 1929. De omvorming van het familiaal bedrijf in naamloze vennootschap, sinds het einde van de 19e eeuw, m.a.w. de omzetting van reëel productief kapitaal in fictief aandelenkapitaal, leidde na enkele decennia tot een reusachtige speculatiegolf op de beurzen. Toen in 1929 deze zeepbel barstte, gingen talloze banken over kop. Miljoenen kleine ondernemingen en middenstanders, die hun financiële reserves hadden gedeponeerd op bankrekeningen, werd plots geruïneerd. De ermee gepaard gaande, massale werkloosheid verbreedde deze financieel- economische instorting tot een sociale, maatschappelijke ramp zonder voorgaande. Mede onder druk van de arbeidersbeweging, die sinds het einde van de 19e eeuw geleidelijk was uitgegroeid tot een politieke machtsfactor, vnl. door de verovering van het algemeen stemrecht, werden de regeringen gedwongen een reeks radicale maatregelen te treffen, teneinde de herhaling van een dergelijke ramp te voorkomen.

De voornaamste maatregel bestond erin, de scheiding op te leggen van banken en holdings. Aldus wou men vermijden dat deposito’s opnieuw in rook zouden opgaan bij het faillissement van een financiële instelling, die tegelijk holding en bank was, zoals dat tot dan toe de regel was. Van toen dateert o.m. de scheiding van de holding Société Générale, van de Bank van de Société Générale. De commerciële banken, of depositobanken, mochten uiteraard de hen toevertrouwde deposito’s niet gebruiken voor investeringen in aandelen of obligaties. Zij mochten wel, zoals voorheen, op basis van deze deposito’s, commercieel krediet verlenen en ook consumptiekrediet (aankopen op afbetaling). Deze kredieten waren gedekt door geaccepteerde wissels, die bij de nationale bank konden worden gedisconteerd. Door de verhoging of verlaging van de discontovoet kon de regering de kredietverlening, dus de conjunctuur, afremmen of stimuleren. De omzetting van financieel in productief kapitaal gebeurde voortaan nog uitsluitend door de holdings of zakenbanken. Deze ontvingen geen deposito’s. Het kapitaal voor hun investeringen werd uitsluitend gevormd door de winst van de door hen gecontroleerde, industriële bedrijven. Daarnaast werd aan de spaarbanken of spaarkassen een apart statuut toegekend. Deze spaarkassen, waarvan het prototype bij ons de ASLK was, beheerden voornamelijk de spaargelden van de kleine man, arbeider of bediende; terwijl de commerciële banken hoofdzakelijk de deposito’s van de (kleine) bedrijven en van de middenklassen aantrokken. In tegenstelling met de commerciële banken, mochten de spaarkassen geen commercieel of consumentenkrediet verlenen. Zij mochten geen lopende rekeningen voor hun klanten aanhouden. Deze konden slechts over hun tegoeden beschikken in beperkte bedragen en mits vooropzeg. De spaarkassen moesten de hen toevertrouwde gelden beleggen in hypothecair krediet, of in obligaties uitgegeven door de staat of door een beperkte reeks van door de staat gegarandeerde openbare instellingen, waarvan de lijst nu nog kan worden teruggevonden in de wet van 16 maart 1954.

Al deze maatregelen waren dus bedoeld om de kleine ondernemer, de middenstander en de arbeider te beschermen tegen de nefaste gevolgen van de speculatie. Maar het voornaamste gevolg was – zonder dat dit als uitgesproken politiek objectief was vooropgezet – dat er twee gescheiden kapitaalmarkten tot stand kwamen: deze van het industrieel kapitaal, in handen van de holdings of zakenbanken, en deze van wat men het ‘sociaal kapitaal’ zou kunnen noemen, beheerd door de spaarkassen. De kapitalistische industrie had geen toegang meer tot de markt van dit nieuw, ‘sociaal kapitaal’.

Misschien om als compensatie ook een voordeel toe te kennen aan het nationaal, financieel grootkapitaal, werden ook de internationale transfers van kapitaal verboden of onder strenge controle geplaatst. Overdracht van gelden van en naar het buitenland waren slechts vrij wanneer het ging om een betaling van geleverde goederen of diensten, mits voorlegging van de factuur aan het Nationaal Instituut voor de Wisselcontrole. Overdracht van kapitalen voor investeringen of beleggingen, zowel van als naar het buitenland, waren onderworpen aan de voorafgaande goedkeuring van het Wisselinstituut of van de Nationale Bank. Deze maatregel was dus wel bedoeld om de eigen, nationale holdings en hun industrieën te beschermen tegen een eventuele poging tot indringing van vreemde kapitaalsgroepen op de nationale markt; alsook om de afvloeiing van kapitaal naar vreemde holdings of trusts te beletten. Het neveneffect was dat er, naast de scheiding tussen industrieel en ‘sociaal kapitaal’, ook een strikte compartimentering ontstond van de internationale markt van het industrieel-financieel kapitaal, in zovele nationale segmenten.