Geschreven: 1999

Bron: VMT - Vlaams Marxistisch Tijdschrift, nr. 3, 33ste jrg. september 1999

Transcriptie/HTML en contact: Adrien Verlee, voor het Marxists Internet Archive, december 2008

Laatste bewerking: 07 december 2008

| Zie ook: Het verschrikkelijke bankgeheim |

Hebt u ook de indruk dat alles nog altijd versnelt? Tot voor kort kon men stellen dat het ene evenement nog maar net achter de rug was of het andere drong zich al aan onze aandacht op. Tegenwoordig is het ene nog volop bezig als we reeds verzocht worden om ons met het andere bezig te houden. Zelfs de komkommertijd wordt zo sterk ingekort dat we weldra over een augurktijd zullen moeten spreken. Wie zich inlaat met economie ontkomt niet aan die werveling, ik zou durven schrijven aan die volatiliteit van gebeurtenissen. De afgelopen jaren waren uitermate rijk aan mekaar tegen hoog tempo verdringende en vaak tegengestelde signalen. Laten we daarom enige afstand nemen van de korte termijn en de globale evolutie van het kapitalisme over een langere periode beschouwen. We stellen dan een drietal belangwekkende ontwikkelingen vast, die alle in de “financiële sfeer” gesitueerd zijn.

Ten eerste de ongekende stijging van de beurskoersen in bijna alle Westerse landen. Het startpunt van die nagenoeg asymptotische curve kan in augustus 1982 worden gesitueerd en hangt samen met het begin van de sterke toename van de activa van de institutionele beleggers én met het uitbreken van de schuldencrisis in de Derde Wereld, met andere woorden het opdrogen van een belangrijk afzetgebied voor die liquide middelen. De term Westerse landen gaat ook geografisch op, want de grote uitzondering in die historische haussebeweging is Japan, waar de beurs bijna tien jaar geleden crashte en zich nog steeds niet hersteld heeft. Het record van de Nikkei beursindex bedroeg 38.915 punten en werd opgetekend eind 1990. Eind 1996 was de index ineengeschrompeld tot 16.000 punten, en op 28 augustus van vorig jaar was hij gezakt tot 13.915 punten, exact 25.000 punten lager dan zijn recordpeil. Sindsdien heeft de beurs zich ietwat hersteld, maar het verloopt nog steeds met horten en stoten. Die stagnatie is uiteraard de uitdrukking van de aanslepende crisis van het Japanse financiekapitaal.

De beurshausse betreft zowel de absolute niveaus van de koersen als het tempo waarmee ze gestegen zijn. Tot eind augustus werd het ene record na het andere gebroken (Dow Jones op 11.299 punten op 23 augustus), en dit niettegenstaande de opeenvolging van financiële en economische crisissen die zich sinds het voorjaar van 1997 hebben voorgedaan, achtereenvolgens in Azië, Rusland en Brazilië. Op 26 april bereikte de beurskapitalisatie in de kapitalistische kernlanden 25.000 miljard dollar. Ter vergelijking kan ik erop wijzen dat het bruto wereldproduct voor eind 1998 geraamd wordt op 30.000 miljard dollar.

Tweede opvallende symptoom is de explosie van de omvang van het internationale geldverkeer, waarvan de omvang en de structuur in de volgende vijf punten kunnen worden samengevat. De cijfers zijn afkomstig van de driejaarlijkse evaluatie die hieromtrent door de Bank voor Internationale Betalingen wordt gepubliceerd.

1. In april 1998 bedroeg de dagomzet op de valutamarkt ongeveer 1.500 miljard dollar, dat komt overeen met een jaaromzet (240 tradingdagen) van 360.000 miljard dollar (of 12 maal het wereldbrutoproduct). Twintig jaar eerder, in 1977 bedroeg de dagomzet amper 18,3 miljard dollar. Op twintig jaar tijd werd het transactievolume dus met 82 vermenigvuldigd. Een Guiness Book of Records-prestatie.

2. Indien we dat volume vergelijken met de internationale goederenhandel, stellen we vast dat in 1977 het jaarlijkse handelsvolume in dollar uitgedrukt 28,7 procent van de jaarlijkse valutatransacties bedroeg. In 1986 was dat aandeel gedaald tot 3,9 procent en in 1995 tot 1,6 procent. Waarschijnlijk ligt het nu rond 1 procent.

3. 80 procent van alle verrichtingen zijn heen-en-terugtransacties (round trip) van minder dan 7 dagen en meer dan 40 procent zijn minitrips van minder dan twee dagen.

4. 80 procent van de transacties gebeuren tegenover zes valuta (waarvan 43,5 procent in dollar, 15 procent in Duitse Mark, 10 procent in Japanse yen, 5,5 procent in Brits Pond, 3,5 procent in Zwitserse Frank en 2,5 procent in Franse Frank).

5. 82 procent van de transacties worden tot stand gebracht in 8 financiële centra, in orde van grootte zijn dat Londen, New York (die twee samen zijn goed voor de helft van alle transacties), Tokio, Singapore, Frankfurt, Hongkong, Zürich en Parijs.

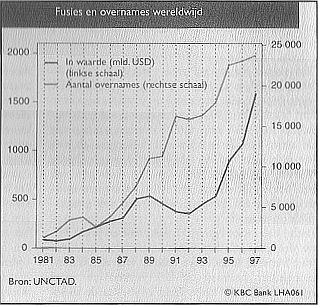

Het derde belangrijke gegeven is de versnelling van de nationale en internationale fusies en overnames.

Over het hele jaar 1998 bedroeg de totale waarde van de fusies en overnames 2.500 miljard dollar, een stijging met 50 procent ten opzichte van 1997, dat reeds een recordjaar was. Tijdens de laatste drie maanden van 1998 en de eerste drie van 1999 waren er voltooide of aangekondigde fusies en overnames ten belopen van 600 miljard dollar. Tijdens de eerste helft van dit jaar werden 2.500 grensoverschrijdende transacties geregistreerd voor een totaal bedrag van 411 miljard dollar, een stijging met 68 procent tegenover 1998.[1]

De concentratie en centralisatie van kapitaal voltrekt zich in de meest diverse sectoren: petroleun autonijverheid, chemie, banksector, telecommunicatie, informatica, biotechnologie. Hiervoor kunnen een aantal aanleidingen worden gevonden die specifiek zijn voor de sector in kwestie. De fusies en verwerving in de petroleumnijverheid werden in de hand gewerkt door de lage aardolieprijs, die in de autonijverheid door de structurele overcapaciteit, die in de Europese banksector door de verder een gemaakte markt en het invoeren van een eenheidsmunt, en die in de banksector van de Verenigde Staten door het geleidelijk afschaffen van de beperkende wetgeving die in de jaren dertig was ingesteld na de beurs- en bankcrisis, die in de chemische, de biotechnologische en de informaticasector door de snelle technologische evolutie, die in de telecommunicatie door de liberalisering van die sector. Twee factoren werken de concentratieversnelling in de hand: ten eerste de lage reële rentevoeten die het lenen van geldkapitaal om het verwerven te bekostigen, vergemakkelijken. Die financiering van het verwerven via geleend geld doet zich voornamelijk in Europa voor. Ten tweede de hoge beurskoersen, waardoor het systeem van de financiering via aandelenruil eveneens aantrekkelijker wordt. Dat laatste mechanisme vinden we vooral in de Verenigde Staten. In 1998 gebeurde daar 67 procent van de fusies en het verwerven via aandelenruil, tegenover slechts 7 procent tien jaar geleden.

In globo leiden de fusies en overnames tot een daling van het aantal werknemers in de betrokken ondernemingen. Bij de fusie tussen BP en Amoco vorig jaar, werd gemeld dat ze tot een verlies van 6.000 jobs zou leiden. Enkele maanden geleden werd dat aantal verhoogd tot 10.000. Medio augustus kondigde BPAmoco aan dat over het tweede kwartaal van 1999 een courante winst van 1,367 miljard dollar werd geboekt, een stijging met 19 procent, terwijl de analisten slechts 9 procent winststijging hadden verwacht. Terloops werd vermeld dat er in totaal 14.500 banen zullen verdwijnen.[2] In de Verenigde Staten zijn vanaf 1995 de fusies en overnames verantwoordelijk voor het verlies van 258.228 banen of 11 procent van het totaal aantal jobs die verloren gingen.[3]

De toename van de fusies en overnames en de uitgifte van obligatieleningen door de ondernemingen heeft de omzet op de internationale kapitaalmarkten sterk doen toenemen, van minder dan 1.500 miljard US dollar in het begin van dit decennium tot bijna 4.000 miljard US dollar in 1998. Die volumestijging ging gepaard met een schaalvergroting in de sector van de investeringsbanken, de begeleiders van de concentratiebeweging. De grootste tien investeringsbanken haalden vorig jaar 77 procent van de totale markt binnen, bijna een verdubbeling van hun aandeel ten opzichte van 1990.[4]

De drie kenmerkende trends die ik aanhaalde: de fenomenale stijging van de beurskoersen, de versnelling van het internationale geldverkeer en de sterke toename van de kapitaalsconcentratie zijn onderling verbonden en vinden grotendeels hun oorsprong in de onderliggende verschuiving van de eigendomsstructuur van het kapitalisme, wat we ook nog zouden kunnen benoemen als de veranderde vorm van het financiekapitaal, door de sterk toegenomen invloed van de institutionele beleggers. Hun schijnbaar onstuitbare opgang betreft zowel de kwantitatieve groei in de landen waar ze sinds langere tijd opereerden als de geografische uitbreiding naarmate de pensioenstelsels gebaseerd op kapitalisatie veld winnen. Sinds tien à vijftien jaar bepalen de omstandigheden waaronder die instellingen opereren de dynamiek van het kapitalisme.

Institutionele belegger is de verzamelnaam voor de pensioenfondsen, de beleggingsfondsen, en de verzekeringsmaatschappijen die over enorme hoeveelheden geldkapitaal beschikken die ze zo renderend mogelijk trachten te beleggen. Meestal opereren ze niet rechtstreeks op de financiële markt, maar vertrouwen ze hun kapitaal toe aan gespecialiseerde banken en makelaarshuizen die in een ongenadige onderlinge concurrentie zijn verwikkeld. De laatste jaren hebben de “klassieke” banken trouwens afdelingen opgericht die ook op dat terrein actief zijn. Zo maakte de Nederlandse ING Groep, die enkele jaren geleden de Bank Baring en vorig jaar de BBL opslorpte, onlangs bekend dat hij via zijn verschillende dochters wereldwijd tijdens het eerste semester van 1999 een vermogen van 288 miljard euro (11.600 miljard BEF) beheerde, een groei met 14 procent op jaarbasis. Het beheerd vermogen voor rekening van institutionelen bedroeg meer dan 100 miljard euro. Medio 1999 was 47 procent belegd in obligaties, 39 procent in aandelen, 7 procent in vastgoed en 7 procent in andere producten.[5]

De institutionele beleggers kenden een fenomenale groei: in 1987 bedroegen de activa van de Amerikaanse beleggingsfondsen “slechts” 770 miljard dollar en die van de pensioenfondsen in 1985 1.606 miljard dollar.[6]

In de Verenigde Staten waren er in 1998 7.790 beleggingsfondsen met totale activa ten belopen van 5.500 miljard dollar.

In 1997 bedroegen de activa van de grootste 1.000 Amerikaanse pensioenfondsen 4.200 miljard dollar en van de grootste 200 3.113 miljard. In 1994 was niet minder dan 64,3 procent van het kapitaal van de grootste 50 Amerikaanse ondernemingen in handen van de institutionele beleggers.[7]

Volgens de consultants van InterSec Research bedroegen in 1998 de totale activa van de pensioenfondsen wereldwijd 11.000 miljard dollar en dat bedrag zal oplopen tot 15.000 miljard in 2003. Grensoverschrijdende investeringen groeien bijzonder snel, van 1.500 miljard dollar nu tot 2.500 miljard in 2003.[8]

De concurrentiedruk in de sector is dan ook enorm. De managers die de geldmiddelen van de institutionele beleggers beheren, dienen momenteel een jaarlijks rendement van niet minder dan 15 procent te halen om in de markt te kunnen blijven.[9] Eén voorbeeld, en wel van eigen bodem. Vorig jaar haalden de Belgische pensioenfondsen een financieel rendement van 17,2 procent. Het gemiddelde rendement over de vier afgelopen jaar bedroeg 15,2 procent en over de voorbije 14 jaar bijna 10 procent. Om het belang in te schatten van de rendementsdruk dient men te kijken naar het verschil dat één extra procent per jaar uitmaakt: over een ganse beroepsloopbaan betekent dat een pensioenstijging van 20 procent of bij vaste pensioenbelofte een besparing voor de werkgever van 20 procent. Aan de hand van dit voorbeeld krijgen we een kijk op de concurrentiespiraal: in het systeem van vaste pensioenbelofte heeft de werkgever er alle belang bij dat de pensioenfondsen hun rendement maximaliseren. Maar om die maximalisatie te bekomen oefenen de fondsen op hun beurt sterke druk uit op de ondernemingen om de uitgekeerde winst (de dividenden) te maximaliseren.

Naarmate hen steeds grotere bedragen worden toevertrouwd, zoeken de operatoren voortdurend nieuwe investeringsgebieden en beleggingsinstrumenten. Onderstaande tabel geeft een beeld van de fenomenale ontwikkeling van de internationalisering van het kapitaalverkeer gedurende de voorbije twintig jaar. Het betreft hier alle institutionele beleggers.

| 1980 | 1985 | 1990 | 1995 | 1997 | |

| VS | 9 | 35 | 89 | 135 | 213 |

| Japan | 8 | 62 | 119 | 65 | 96 |

| Duitsland | 7 | 33 | 57 | 172 | 253 |

| Frankrijk | 5 | 21 | 54 | 187 | 313 |

| Italië | 1 | 4 | 27 | 253 | 672 |

| Canada | 9 | 27 | 65 | 189 | 358 |

Bron: Jaarverslag 1998, Bank voor Internationale Betalingen, p. 100

Aangezien in de jaren negentig zowel de landen van de toekomstige Europese Unie via de norm van Maastricht en het nadien afgesproken stabiliteitspact een strakke begrotingsdiscipline volgden, en ook de het Amerikaanse begrotingstekort sinds vorig jaar werd omgebogen in een overschot[10], krijgen andere beleggingsterreinen een groter belang, met name de zogenaamde emerging markets en vooral de bedrijfswereld in het Westen. In de eerste drie maanden van dit jaar gaven de West-Europese bedrijven voor minstens 475,7 miljard dollar bedrijfsobligaties uit, een explosie ten opzicht, van de eerste drie maanden van vorig jaar, toen het slechts om 17,3 miljard dollar ging.[11]

In september vorig jaar, toen in de nasleep van de Russische betalingscrisis de aandelenkoersen relatief laag stonden, bezaten de grootste 25 Amerikaanse pensioenfondsen voor 181,1 miljard dollar aan buitenlandse aandelen, goed voor 42 procent van alle buitenlandse aandelen die door de Amerikaanse beleggers worden aangehouden. In 1996 bedroeg dat aandeel nog maar 28 procent. Carolyn Kay Brancato, de auteur van eer recent rapport dienaangaande schrijft: “Deze eigendomspatronen tonen aan dat aanzienlijke druk kan worden uitgeoefend door de belegger op de ondernemingen. De Verenigde Staten beschikken duidelijk over de grootste economische macht dus over het voordeel in de internationale markten om te bekomen dat de ondernemingen zich schikken in een hoge mate van verantwoording tegenover de aandeelhouders.”[12]

Van een aanvankelijk eerder passieve houding schakelden de institutionele beleggers dus over op een actieve belangstelling voor het management van de ondernemingen. De hele discussie over de corporate governance, het bedrijfsbestuur, in de Vlaamse journalistiek omgedoopt tot “goed” bedrijfsbestuur, staat daarmee in rechtstreeks verband. De vereiste transparantie komt onder andere tot uiting in een steeds frequentere rapportering van de bedrijfsprestaties. Waar enkele decennia geleden nagenoeg alle ondernemingen volstonden met de publicatie van jaarverslagen, evolueerde dit, vertrekkende vanuit de Angelsaksische landen, al snel tot halfjaarlijkse en thans tot driemaandelijkse rapportering. De uitdrukking short termism, het korte termijndenken, zegt exact waar het om gaat: de resultaten worden niet meer over een lange periode of jaarlijks beoordeeld, maar in werkelijkheid van dag tot dag. Wie informatie achterhoudt of verdraait, wordt ongenadig afgestraft door massale verkoop van aandelen of obligaties en een inzinking van de beurskoers.

Ik geef een recent voorbeeld: “Is er een radioactief risico met uw isolatiemateriaal? Welk beleid voert u op het vlak van overnames? Wat zijn uw resultaten in Brazilië? Gedurende twee uur volgt de ene vraag op de andere. Jean-Louis Beffa, de directeur-generaal van Saint Gobain antwoordt geduldig. Tegenover hem luisteren tien personen, vertegenwoordigers van de voornaamste Britse pensioenfondsen die aandeelhouder zijn van zijn groep, aandachtig naar zijn uitleg. Later volgt dezelfde oefening tegenover een vijftigtal analisten van de grootste Engelse en buitenlandse banken, die gevestigd zijn in de Londense City. Zoals voor alle grote Franse groepen, die ter hoogte van 40 à 50 procent in handen zijn van de buitenlandse beleggers, is de ontmoeting met de pensioenfondsen en analisten van de grote banken in Londen, New York of Frankfurt een verplichte oefening voor Saint-Gobain. Een goede indruk maken, hen overtuigen van de juistheid van zijn strategie, zich sterk maken over de resultaten, is beslissend. De aandelenkoers hangt af van de aanbevelingen van de analisten.”[13]

Het is evident dat die concurrentiegedreven druk van de institutionele beleggers op zijn beurt leidt tot grotere concurrentie tussen de bedrijven om zo snel mogelijk zoveel mogelijk shareholder value te creëren, met andere woorden om beschikbare liquide middelen aan de aandeelhouders uit te keren. Dat kan op twee manieren gebeuren. Ofwel door de terugkoop en annulatie van eigen aandelen, zodat de uitgekeerde winst over minder aandelen moet verdeeld worden, ofwel door het uitkeren van uitzonderlijke dividenden. De keuze tussen beide formules wordt bepaald door het fiscale regime van de vestigingsplaats. In april 1997 betaalde de Franse holding Cerus (gecontroleerd door Carlo De Benedetti) een uitzonderlijk dividend voor een totaal bedrag van meer dan 25 miljard BEF. In december van dat jaar keerde het Britse Reuters 90 miljard BEF uit. In maart 1998 verdeelde Daimler-Benz een extraatje ten belopen van 213 miljard BEF en in februari van dit jaar deelde Unilever in één klap maar liefst 300 miljard BEF uit, tot grote woede van de vakbonden die opmerkten dat tussen 1991 en 1997 Unilever 57 vestigingen in Europa heeft gesloten en dat het aantal werknemers terugliep van 90.000 naar 70.000.[14] Volgens cijfers van JP. Morgan werd in 1996 voor 2,8 miljard dollar aandelen teruggekocht, in 1997 voor 12,6 miljard en tijdens de eerste zes maanden van 1998 voor 14,6 miljard.[15]

Een andere belangrijke ontwikkeling, die eveneens met het vorige in verband staat, betreft het terugplooien van de overheid.[16] Het is gebruikelijk om in dit verband van “deregulering” te spreken, maar ik meen dat hier eerder de term herregulering te pas komt, aangezien het niet gaat om het afschaffen van regels maar om een evolutie waarbij die regels steeds meer worden bepaald door de privé-sector, volgens de procedures van het privaatrecht. Het is een fictie dat het afbouwen van openbare regelgeving tot minder en minder strakke regels leidt. Integendeel, in de mate waarin de privé-belangen de hoofdtoon voeren, krijgen de private controleurs steeds meer invloed en worden alle modaliteiten van om het even welke transactie zo nauwgezet mogelijk vastgelegd in contracten. De praktijk van contractuele regelneverij bestaat sinds jaren in de Verenigde Staten maar breidt zich onstuitbaar uit op wereldvlak. De schaalvergroting en internationalisering van de machtige zakenadvocatuur staat hiermee in rechtstreeks verband. De grootste kantoren zijn in Groot-Brittannië en de Verenigde Staten gevestigd. Vooral de Britten zijn op zoek naar buitenlandse partners om hun deel van de koek te kunnen houden. De drang naar internationalisering is momenteel minder groot in de VS omdat de binnenlandse markt er veel groter is én omdat tot nu toe een aantal buitenlandse ondernemingen bij grensoverschrijdende fusies toch een beroep doen op hen.[17]

In juli werd de fusie aangekondigd tussen het Britse Clifford Chance, het Amerikaanse Rogers & Wells, en het Duitse Pünder, Volhard, Weber, Axster. De nieuwe entiteit zal beschikken over 2.700 juristen verspreid over 30 kantoren in 19 landen. Het zal het grootste ter wereld zijn met een jaaromzet van ongeveer 1 miljard dollar. Onlangs viel Loeff Claeys Verbeke, het tweede grootste kantoor in België, dat in 1990 was ontstaan uit een Belgisch-Nederlandse fusie, uit elkaar. De Belgische partners zijn op zoek naar internationale aansluiting, een deel van de Nederlanders vond onderdak bij het Britse Allen & Overy (achtste kantoor op de wereldranglijst) en een ander deel werkt nu, onder de naam Loyens Loeff, samen met het voormalige fiscalistenbureau Loyens en Volkzwaars. België’s grootste kantoor De Bandt, Van Hecke & Lagae (200 advocaten, waarvan 50 partners) maakt sinds vorig jaar deel uit van het Brits-Europese Linklater-platform. Begin dit jaar fuseerden Schiltz Linden Grolig met een van België’s grootste vier: Liedekerke Wolters Waelbroeck & Kirkpatrick. Ook hier is er een link met het buitenland. Liedekerke en co. is aangesloten bij de “Conference of European Lawyers”, waartoe ook het Nederlandse kantoor Houthof, het Duitse Wessing en het Franse Simeon behoren.[18]

Niet toevallig zijn nogal wat mannen die we in die kantoren aantreffen tevens spilfiguren van het Vlaams-Belgisch establishment. De politieke rol van Hugo Schiltz is voldoende bekend. Jean-Pierre De Bandt is voorzitter van de Coudenberggroep. Louis Verbeke geldt als één van de belangrijkste vertegenwoordigers van de “moderne” Vlaamse burgerij.[19]

De toegenomen macht van de noteringsagentschappen (rating agencies) is gelijklopend met de groei van het wereldwijd belegde kapitaal, met de “bekering” van nagenoeg alle landen tot het Angelsaksische model en met het grotere “besmettingsgevaar” ingevolge de ruimere toegang tot alle markten. De bekendste en meest invloedrijke agentschappen, zijn Moody’s, Standard & Poor’s, Thomson Bankwatch, Duif & Phelps en Fitch IBCA (in oktober 1997 ontstaan uit een fusie van het Amerikaanse Fitch en het Europese IBCA).

John Bahn, een ex-directeur van Moody’s, omschrijft de functie van de noteringagentschappen als volgt: “Wij zijn een noodzakelijk kwaad, een onafhankelijke waarnemer met als enige opdracht het evalueren van de waarschijnlijkheid waarmee de hoofdsom en de interest van de emissie volledig gehonoreerd zullen worden op de vastgestelde vervaldatum.”[20]

Onlangs werd een nieuwe stap gezet in de machtsvergroting van de noteringsagentschappen. Het zogenaamde Comité van Basel dat opereert in het kader van de Bank voor Internationale Betalingen oefent een milde vorm van toezicht uit op de internationale banksector. Het comité heeft begin juni nieuwe voorstellen gedaan over de provisionering tegen kredietrisico’s in de banksector, waarbij de financiële instellingen bij hun kredietverstrekking voor het eerst rekening zullen dienen te houden met de noteringen die de rating agencies toekennen aan de potentiële debiteurs. “Meteen wordt het belang van de internationale beoordelingshuizen door het nieuwe voorstel opgewaardeerd. De mening van de ratinghuizen krijgt een directe weerslag op de kapitaalbuffers die kredietverlenende banken moeten aanleggen.”[21]

De beslissingen van de institutionele fondsenbeheerders worden sterk beïnvloed of zelfs gewoonweg bepaald door de beoordeling van de agentschappen die constant de kredietwaardigheid van ondernemingen en overheden evalueren. Die beoordeling is in de loop der jaren allengs omvattender (van ongeveer 6.000 noteringen van overheden en ondernemingen in 1990 naar ongeveer 10.000 eind 1996) en gedetailleerder geworden, een goede illustratie van de “private herregulering”.[22]

Alle “actoren” die zich op de kapitaalmarkt aandienen worden aldus uiteengerafeld en gescreend, volgens dezelfde criteria die geen rekening houden met “culturele, etnische, religieuze” of andere particuliere contexten. Risicocontrole is hier troef. De tirannie van de geldmarkt wordt uitgedrukt in uniforme codes, iedereen is gelijk voor de wet van het rendement. Maar door die Gleichschaltung wordt tegelijk de illusie geschapen van de meetbaarheid volgens louter boekhoudkundige criteria.

In het verleden bleek nochtans meermaals dat de noteringsagentschappen zich danig kunnen vergissen. Op de vooravond van haar bankroet in 1975 kreeg de stad New York nog goede noteringen. En ook de roekeloze beleggingen die leidden tot het geruchtmakende faillissement van Orange County in 1994 werden niet tijdig onderkend.[23] Het meest spectaculaire geval van misrekening heeft echter betrekking op het uitbreken van de Aziatische crisis in 1997.

Hier sloegen de noteringsagentschappen de bal volledig mis. De notering door Moody’s van Indonesië, toegekend op 2 oktober 1995, bleef onveranderd tot 22 december 1997, en werd dan gewijzigd in het laagste niveau terwijl de rupia op dat moment reeds met de helft was gedevalueerd. Amper twee weken later zonk Indonesië volledig in het moeras weg. Op 9 januari 1998 werd de notering gewijzigd in “laagste kwaliteit”. Hetzelfde deed zich voor in het geval van Zuid-Korea: tot 27 oktober 1997 werden de Koreaanse schulden nog van een redelijke kwaliteit genoemd, maar op minder dan twee maanden veranderde de notering maar liefst vier keer. Op 22 december werd de notering van openbare schuld van Zuid-Korea, samen met die van Indonesië en Thailand, verlaagd tot het “junk bond”-peil. Die beslissing werd op veel kritiek onthaald. Een groot aantal analisten meenden dat ze te drastisch was. Jerome Booth, chef van de dienst marktonderzoek van ANZ Investment Bank, verklaarde: “De geloofwaardigheid van de noteringsangentschappen heeft een nieuwe deuk gekregen. Korea degraderen tot het niveau van Indonesië en Thailand houdt geen steek. Het lijkt wel dat ze Azië hebben opgegeven.”[24] De baas van de Franse afdeling van Standard & Poor’s verdedigt zijn winkel aldus: “Wij verrichten fundamentele analyse en op dat vlak was de toestand van Zuid-Korea goed te noemen: de schuld bedroeg 20 procent van het BNP, het land was lid van de OESO, er was een overschot op de betalingsbalans, een sterke groei en een vlekkeloos verleden. De toestand is plots verslechterd toen de regering besliste om het banksysteem en de grote industriële groepen te ondersteunen door hun schulden over te nemen en door op enkele weken alle deviezenreserves te engageren.”[25] Men ging er blijkbaar vanuit dat de Koreaanse overheid zonder verpinken het hele industriële bouwwerk zou laten ineenstorten!

Twee andere zuilen van het globale kapitalisme zijn de grote audit- en accountantskantoren en de consultants, die trouwens steeds meer in mekaars vaarwater verzeilen. Ook hier geldt wat we voor de zakenadvocatuur beschreven: “Door de snelle internationalisering van het bedrijfsleven en in Europa de komst van de euro willen heel wat bedrijven ‘Europese antwoorden’ op een reeks vragen. Dit leidt tot een proces van fusies en acquisities [in de zakenadvocatuur, P.V.] een schaalvergroting die ook te zien is in de markt van de auditkantoren, die zich nadrukkelijker profileren in de advocatuur via verzelfstandiging van hun juridische afdelingen en het opkopen van advocatenkantoren.”[26]

In 1998 gingen twee van ’s werelds zes grootste auditkantoren, Coopers & Lybrand en Price Waterhouse, samen en werden daarmee de grootste, voor Arthur Andersen, KPMG, Ernst & Young en Deloitte Touche. Een fusiepoging tussen KPMG en Ernst & Young mislukte. De grote consultants zijn McKinsey, Arthur Andersen Consulting, Boston Consulting Group. En ook die kantoren hebben een aanzienlijke invloed omdat ze vaak aan de basis liggen van netwerken van ex-werknemers die overstappen naar de bedrijfswereld of de politiek. Vooral McKinsey staat bekend voor zijn uitgebreide “kenissenkring”. De leider van de Britse Conservatieven William Hague, de directeur-generaal van de Federation of British Industry Adair Turner, de baas van de Britse bankcommissie Howard Davies en talloze managers en topambtenaren begonnen hun carrière bij het Londense bureau van McKinsey.[27]

De druk van de institutionele beleggers leidt tot doorgedreven rationalisaties om via alle mogelijke middelen de bedrijfsresultaten op korte termijn op te krikken en de aandeelhouders ervan te laten genieten: fusies en overnames, terugkoop van aandelen, uitkering van uitzonderlijke dividenden. De ondernemingen worden van alle kanten doorgelicht, geanalyseerd, gewogen en gekeurd: auditing, consulting, rating, uitgevoerd door globaal georganiseerde bedrijven die volgens gestandaardiseerde procedures werken. Zodoende voltrekt zich een toenemende homogenisering van het spel. De deelnemers dragen weliswaar nog verschillende truitjes en broekjes, misschien een ander merk sportschoenen, en frissen zich op met gepersonaliseerde deodorants, maar de Angelsaksische spelregels worden steeds vaker toegepast. Uiteraard bestaan er culturele verschillen en bij het bestuderen van concrete sociaaleconomische formaties is het noodzakelijk om de historisch gegroeide specificiteit ervan niet uit het oog te verliezen. Maar men mag niet uit het oog verliezen dat de “cultuur” zich gaandeweg aanpast aan de vereisten van de internationale kapitaalsaccumulatie en niet omgekeerd. De geschiedenis van de afgelopen kwart eeuw toont bovendien aan dat de veerkracht van de kapitalistische productiewijze en, daarmee verbonden, de overtuigingskracht van het “marktdenken” enorm groot zijn.[28] De voorstanders van een gecollectiviseerde en democratisch geplande economie zijn op theoretisch vlak gemarginaliseerd, net zoals de politieke bewegingen die een globaal socialistisch project voorstaan. Er zijn geen tekenen dat die toestand in de afzienbare toekomst zal veranderen. Voor het eerst in 150 jaar wordt de “intuïtie” die Marx in het Communistisch Manifest neerschreef werkelijkheid: “De burgerij dwingt alle naties zich haar productiewijze eigen te maken, indien zij niet te gronde willen gaan; zij dwingt hen de zogenaamde beschaving bij zichzelf in te voeren, dat wil zeggen bourgeois te worden. In één woord: zij schept zich een wereld naar haar eigen beeld.”[29]

_______________

[1] Martine Orange, “Après les Etats-Unis, la folie des fusions s’empare de l’Europe”, Le Monde, 20/8/1999.

[2] The Independent, 11/8/99; Financieel-Economische Tijd 11/8/1999.

[3] Le Monde 16/6/1999.

[4] De belangrijkste zijn: Goldman Sachs, Merril Lynch, Morgan Stanley Dean Witter, Salomon Smith Barney, Donaldson, Lufkin & Jenrette, Lehman Brothers, Crédit Suise First Boston, Chase Manhattan, Allen & Co, J.P. Morgan en Lazard Houses. Het overwicht van de Amerikaanse banken is zeer groot en de Japanse financiehuizen zijn nagenoeg verdwenen. Bij de top twintig vinden we nog slechts één vertegenwoordiger: Nomura International. Financial Times, 1/3/1999.

[5] Financieel-Economische Tijd, 19/8/1999.

[6] Jaarverslag 1998 van de Bank voor Internationale Betalingen, pp. 85 en 87.

[7] Jacques Nikonoff, “La comédie des fonds de pension. Une faillite intellectuelle”, Paris, 1999, p. 97 en p. 131.

[8] Financial Times, Bijlage over Pension Fund Investment, 21/5/1999.

[9] Zie: Jean-Paul Betbèze, “Quand le ROE est roi”, Le Monde Economie, 4/5/1999, p. IV; Erik Izraelewicz, “La norme anglo-saxonne”, Le Monde Economie, 11/6/1999, p. 111.

[10] Vorig begrotingsjaar bedroeg het positief begrotingssaldo 69,2 miljard dollar, dit jaar wordt op 120 miljard gemikt en volgend jaar verwacht men een overschot van 161 miljard dollar. Dit jaar zal de overheidsschuld dalen met 87 miljard dollar. Het aandeel van de overheidsleningen op de obligatiemarkt dat in het begin van de jaren ‘90 nog 31 procent bedroeg, is momenteel gedaald tot 23 procent. De Standaard, 5/8/1999.

[11] Volgens Standard & Poor’s stijgt het aantal stakingen van betaling door ondernemingen onrustbarend. In het eerste semester van dit jaar konden 55 grote ondernemingen de verplichtingen op hun obligatieleningen niet langer honoreren. Het totaal bedrag aan niet betaalde schulden liep op tot 20,5 miljard dollar, hoger dan het record van 1991 (19,8 miljard). Le Monde, 22-23/8/1991.

[12] Financial Times, 6/5/1999.

[13] Le Monde, 6/2/1999. In september 1998 verloor de Franse communicatiereus Alcatel op vijf dagen 55 procent van zijn beurswaarde (waarvan 38,4 procent op één dag) omdat de institutionelen meenden dat de communicatie vanwege de directie ernstige gebreken vertoonde. Alcatel was voor meer dan 10 procent in handen van de Amerikaanse belegger Fidelity. De investeringsbank Goldman Sachs verkocht op 17 september 160.000 Alcatelaandelen in opdracht van een klant. Zie o.a. “Les six jours qui ont fait tomber Alcatel”, Le Monde, 23/9/1998; “Le Jeudi noir d’Alcatel”, Le Point, 26/9/1998; “Pourquoi Alcatel est en enfer”, Le Nouvel Observateur, 1-7/10/1998.

[14] Enguérand Renault, “Les sociétés cajolent leurs actionnaires avec des dividendes exceptionnels”, Le Monde, 14/3/1998. Voor Unilever: John Willman, “The chairman who loves surprises”, Financial Times, 24/2/1999; Financieel-Economische Tijd, 24/2/1999, en Pascal Galinier, “Les ‘cinquante-sept petits Vilvorde’ du groupe Unilever”, Le Monde, 25/2/1999.

[15] Vincent Boland, “European giants to buy back shares”, Financial Times, 28/9/1998.

[16] Twee opmerkingen in dit verband. Ten eerste dient gesteld dat het terugplooien van de nationale overheden in dubbele richting verloopt, enerzijds ten voordele van de “markt”, anderzijds worden bevoegdheden afgestaan aan supranationale instellingen, zoals de Wereldhandelsorganisatie, die aan geen rechtstreekse democratische legitimering onderworpen zijn en dus veel gemakkelijker vatbaar zijn voor het ideologische discours dat de belangen van de privé-sector verwoordt. Ten tweede dient dat terugplooien ook te worden genuanceerd: de nationale of supranationale autoriteiten spelen op een aantal vlakken nog een aanzienlijke economische rol (landbouwsubsisies, handelssancties, “lender of last resort”...). De recente crisis in Azië heeft aangetoond hoe belangrijke het overheidsingrijpen kan zijn bij het redden van de “vrije markt”. De protagonisten van die “vrije markt” ontdekken dan plots de deugden van de overheid. Zo kunnen we op het hoogtepunt van de crisis in een redactioneel van de Financial Times de volgende stichtende bedenkingen lezen: “When a country’s whole banking system has ground to a halt, nationalisation in one form or other may be the only option to prevent a credit famine plunging the economy into depression.” FT, 17/8/1998.

[17] De overmacht van de Amerikaanse zakenadvocatuur leidt tot grote zelfverzekerdheid. Volgens sommige partners van de grootste kantoren hebben ze helemaal geen buitenlandse vestigingen nodig om in de running te blijven: “Je kan internationaal aanwezig zijn zonder de kosten van een netwerk te moeten dragen. Wij willen geen kantoor openen in Praag om een onderneming van 100 miljoen dollar te privatiseren. Indien ze een zaak van 5 miljard dollar afsluiten, staan we toch op de lijst, of we daar nu aanwezig zijn of niet.” (Jean Eaglesham, “Cruising in home waters”, Financial Times, 17.8.99.

[18] Financieel-Economische Tijd, 4/2/1999.

[19] Verbeke vormt de spil van de “Latem-connection”, een groep industriëlen en financiers waarvan de meesten in Sint-Martens-Latem aan de “goede kant” van de Kortrijksesteenweg wonen. Tot die groep behoren Ronald Everaert (van Mercator & Noordstar, maar ook bestuurder bij Lessius, Ter Beke, Recticel en Sioen), Luc De Bruyckere (van Ter Beke, maar ook bestuurder bij Recticel), Johan Mussche (van Spector, maar ook bestuurder bij Recticel), Luc Vansteenkiste (van Recticel, maar ook bestuurder bij Koramic, Sioen en Ter Beke). Daarnaast dienen ook mensen als Johan Van Tieghem, Michel Sabbe, Jean Van Marcke (voorzitter van Lessius en bestuurder bij Ter Beke en Sioen) te worden genoemd. Ze behoren tot de eersten die Lernout & Hauspie financierden. Verbeke zelf is bestuurder bij Mobistar, Lessius, Lessius Management, Sioen, Ter Beke en Mercator & Noordstar. Sinds december 1997 is hij voorzitter van de Algemene Raad van de Vlerick School voor Management (waarvan hij een oud-student is), en dus een belangrijke figuur in twee andere, elkaar deels overlappende netwerken: de algemene vergadering van de school waarin thans ook mensen zitten die geen oud-studenten zijn zoals Luc Bertrand (Ackermans & van Haren), Philippe Bodson (ex-Tractebel en thans PRL-senator), Jean-Louis Duplat (Commissie voor Banken Financiewezen), Christian Dumoulin (van Koramic, maar ook bestuurder bij Lessius), Hendrik Seghers (groep Seghers) enerzijds, anderzijds het netwerk van de eigenlijke “Vlerick Boys”, een groep van ongeveer 3.000 afgestudeerden die betalend lid zijn van de alumnivereniging. De invloed van dit netwerk werd nog uitgebreid naar aanleiding van de recente oprichting van de Vlerick Leuven Gent School. Daarbovenop is Verbeke ook voorzitter van het Instituut voor Bestuurders, in 1996 ook al tot stand gebracht onder impuls van de Vlerick School, samen met een vijftigtal Belgische ondernemers. Philip Verhaeghe, de nieuwe secretaris-generaal van het Instituut: “Ik zie het Instituut als een kenniscentrum inzake corporate governance, waar academici en ondernemers elkaar ontmoeten.” Pascal Dendooven & Erik Durnez, Louis Verbeke en de Vlaamse macht, ZaterdagTijd, 26/10/1996; Kris Barrezeele & Erik Durnez, De nieuwe Vlerick-Boys, ZaterdagTijd, 10/10/1998; Trends, 3/6/1999, p. 20; Trends, 10/6/1999.

[20] Valérie Brunschwig, “Des jugements tardifs et mal à propos de la crise asiatique”, Le Monde, 5-6/4/1998.

[21] Financieel-Economische Tijd, 4/6/1999.

[22] Een voorbeeld uit de duizenden van hun steeds microscopischer blik: “Moody’s Investors Services verlaagde voor KBC Bank en Generale Bank de vooruitblik van neutraal tot negatief voor de kredietwaardigheidsscore inzake lange termijn deposito’s (Aa3) en deed hetzelfde voor de rating inzake financiële stabiliteit (B) van beide instellingen. In lijn met de nakende overname door de Generale Bank verlaagde Moody’s ook meteen de vooruitzichten voor de lange termijndepositorating van de ASLK (Aa3) van neutraal tot negatief. De vooruitzichten voor de rating inzake financiële stabiliteit (C+) blijven stabiel. Voor de BBL (Aa3/B) verlaagde het ratingbureau alleen de vooruitzichten inzake financiële stabiliteit, voor de rating voor lange termijndeposito’s behoudt het neutrale vooruitzichten gelet op de steun die de BBL geniet van moederhuis ING(Aa2/B+). Moody’s behoudt overigens ook neutrale vooruitzichten voor de korte termijn solvabiliteit van de vier Belgische banken.”, Financieel-Economische Tijd, 9/10/1998. Of nog: “Natuurlijk volgen we de verkiezingen”, stelt Stéphane Gagné, die de Benelux opvolgt voor Stand & Poor’s DRI. “Het beste scenario voor de Belgische credit rating? U weet dat financiële analisten niet afkerig staan van een liberale overwinning in beide landsdelen, omdat dit gewoonlijk een gezond economisch beleid meebrengt.”, Trends, 10.6/1999, p. 12.

[23] Zie Ibrahim Warde, “Ces puissantes officines qui notent les Etats”, Le Monde Diplomatique, février 1997, pp. 24-25.

[24] “Asian ratings cut to junk bond status”, Financial Times, 23/12/1997. Zie ook: “Rating agencies: risks beyond measure”, The Economist, 13/12/1997.

[25] Eric Leser, “Les agences de notation, ces juges si contestés de la finance mondiale”, Le Monde, 5-6/4/ 1998.

[26] Pascal Den Dooven, De Morgen, 24/7/1998.

[27] Marc Roche, “McKinsey tisse sa toile à travers sphères politiques et milieux d’affaires”, Le Monde, 14/8/1997.

[28] “En effet, le discours néolibéral n’est pas un discours comme les autres... c’est un “discours fort”, qui n’est si fort et si difficile à combattre que parce qu’il a pour lui toutes les forces d’un monde de rapports de forces qu’il contribue à faire tel qu’il est, notamment en orientant les choix économiques de ceux qui dominent les rapports économiques et en ajoutant ainsi sa force propre, proprement symbolique, à ces rapports de forces.”, Pierre Bourdieu, “L’essence du néolibéralisme”, Le Monde Diplomatique, Mars 1998, p. 2.

[29] Karl Marx & Friedrich Engels, Het Communistisch Manifest, Uitgeverij Progres, Moskou, 1970, p. 35.